Een lening aanvragen: Wat je moet weten

Het kan voorkomen dat je op een bepaald moment in je leven behoefte hebt aan extra financiële middelen. Of het nu gaat om het financieren van een grote aankoop, het consolideren van schulden of het starten van een nieuw project, een lening kan een oplossing bieden. Maar voordat je overgaat tot het aanvragen van een lening, zijn er enkele belangrijke zaken die je moet weten.

Ten eerste is het essentieel om je financiële situatie goed te evalueren voordat je een lening aanvraagt. Dit houdt in dat je jouw inkomsten en uitgaven nauwkeurig in kaart brengt. Op deze manier krijg je een duidelijk beeld van hoeveel geld je maandelijks kunt besteden aan de aflossing van de lening. Het is belangrijk om ervoor te zorgen dat dit bedrag binnen jouw budget past, zodat je geen financiële problemen ondervindt tijdens de looptijd van de lening.

Daarnaast is het verstandig om verschillende kredietverstrekkers te vergelijken voordat je een definitieve keuze maakt. Elke kredietverstrekker hanteert namelijk zijn eigen voorwaarden, rentetarieven en aflossingsmogelijkheden. Door verschillende opties te vergelijken, kun je de beste deal vinden die past bij jouw specifieke behoeften en financiële situatie.

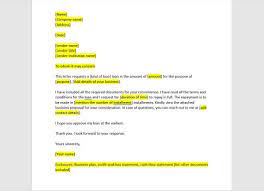

Bij het aanvragen van een lening moet je ook rekening houden met de documentatie die je moet verstrekken. Kredietverstrekkers vragen meestal om bewijs van identiteit, inkomsten en woonadres. Zorg ervoor dat je deze documenten bij de hand hebt voordat je de aanvraag indient, om vertragingen te voorkomen.

Het is belangrijk om te weten dat het aanvragen van een lening invloed kan hebben op je kredietwaardigheid. Elke leningaanvraag wordt namelijk geregistreerd bij een kredietbureau, wat invloed kan hebben op toekomstige leningen of financiële transacties. Het is daarom verstandig om alleen een lening aan te vragen als je zeker weet dat je deze kunt terugbetalen.

Tot slot is het van groot belang om de voorwaarden en kosten van de lening grondig door te nemen voordat je akkoord gaat. Let op eventuele verborgen kosten, zoals administratiekosten of boetes bij vervroegde aflossing. Zorg ervoor dat je volledig begrijpt wat er van jou wordt verwacht gedurende de looptijd van de lening.

Een lening aanvragen kan een nuttige financiële tool zijn, maar het is belangrijk om goed geïnformeerd en verantwoordelijk te handelen. Door jouw financiële situatie zorgvuldig te evalueren, verschillende opties te vergelijken en de voorwaarden goed door te nemen, kun je een weloverwogen beslissing nemen die past bij jouw behoeften en mogelijkheden.

Een groot voordeel van het aanvragen van een lening in België is de korte looptijd die vaak wordt gehanteerd. Dit betekent dat je de lening snel kunt terugbetalen en niet jarenlang rente hoeft te betalen.

Een korte looptijd heeft verschillende voordelen. Ten eerste ben je sneller van de lening af, waardoor je financiële vrijheid terugkrijgt. Je hoeft je geen zorgen te maken over langdurige schulden die nog jarenlang op je drukken. Dit kan enorm geruststellend zijn, vooral als je de lening hebt afgesloten voor een specifiek doel, zoals het financieren van een aankoop of het starten van een project.

Daarnaast bespaar je met een korte looptijd ook op rentekosten. Hoe langer de looptijd van de lening, hoe meer rente er in totaal betaald moet worden. Met een kortere looptijd kun je dus aanzienlijk besparen op deze kosten. Dit kan vooral gunstig zijn als je een hoger rentepercentage hebt gekregen bij het afsluiten van de lening.

Bovendien biedt een korte looptijd ook gemoedsrust. Je weet dat je binnen afzienbare tijd volledig schuldenvrij zult zijn en niet jarenlang aan rente vastzit. Dit kan helpen om stress en financiële druk te verminderen.

Het is echter belangrijk om te onthouden dat hoewel een korte looptijd vele voordelen heeft, dit ook betekent dat de maandelijkse aflossingen hoger zullen zijn. Het is essentieel om ervoor te zorgen dat je deze hogere aflossingen kunt dragen binnen jouw budget voordat je een lening aanvraagt.

Al met al biedt een korte looptijd bij het aanvragen van een lening in België verschillende voordelen. Het stelt je in staat om snel van de lening af te komen, bespaart op rentekosten en biedt gemoedsrust. Zorg er echter altijd voor dat je jouw financiële situatie goed hebt geëvalueerd voordat je een lening met een korte looptijd aangaat.

Lage rentetarieven: Een voordeel van een lening aanvragen

Wanneer je overweegt om een lening aan te vragen, is het belangrijk om op de hoogte te zijn van de verschillende voordelen die dit met zich mee kan brengen. Een van deze voordelen is het feit dat Belgische banken vaak lage rentetarieven aanbieden, waardoor het mogelijk is om geld te lenen tegen gunstige tarieven.

Lage rentetarieven kunnen een grote rol spelen bij het bepalen van de totale kosten van een lening. Hoe lager het rentepercentage, hoe minder geld je uiteindelijk zult betalen over de looptijd van de lening. Dit kan resulteren in aanzienlijke besparingen en kan ervoor zorgen dat je financiële lasten beheersbaar blijven.

Belgische banken staan bekend om hun concurrentie op de financiële markt. Dit heeft geleid tot een breed scala aan leningopties met concurrerende rentetarieven. Of je nu kiest voor een persoonlijke lening, een autolening of een hypothecaire lening, er zijn vaak meerdere banken die concurreren om jou als klant binnen te halen door aantrekkelijke rentetarieven aan te bieden.

Het profiteren van lage rentetarieven vereist echter wel verantwoordelijkheid en zorgvuldigheid bij het afsluiten van een lening. Het is belangrijk om rekening te houden met jouw eigen financiële situatie en ervoor te zorgen dat je de maandelijkse aflossingen kunt dragen. Het is verstandig om een realistisch budget op te stellen en ervoor te zorgen dat de lening binnen jouw financiële mogelijkheden past.

Bovendien is het belangrijk om de voorwaarden van de lening goed door te nemen voordat je akkoord gaat met een bepaalde bank. Hoewel lage rentetarieven aantrekkelijk kunnen zijn, kunnen er andere kosten of beperkingen verbonden zijn aan de lening. Het is essentieel om deze aspecten grondig te begrijpen om onaangename verrassingen in de toekomst te voorkomen.

Al met al bieden lage rentetarieven bij leningaanvragen in België een aantrekkelijk voordeel voor consumenten. Door goed onderzoek te doen, verschillende banken te vergelijken en verantwoordelijkheid te nemen bij het afsluiten van een lening, kun je profiteren van gunstige tarieven en financiële stabiliteit behouden.

Flexibiliteit: Veel banken bieden flexibele opties voor betaling van de lening, zoals automatische incasso’s of maandelijkse betalingstermijnen.

Een van de voordelen van het aanvragen van een lening is de flexibiliteit die veel banken bieden als het gaat om de terugbetaling ervan. Banken begrijpen dat iedere persoon unieke financiële behoeften en omstandigheden heeft, en daarom streven ze ernaar om betalingsmogelijkheden aan te bieden die passen bij jouw situatie.

Een veelvoorkomende flexibele optie is het instellen van een automatische incasso. Hierbij wordt het aflossingsbedrag automatisch van je bankrekening afgeschreven op een vooraf bepaalde datum. Dit zorgt ervoor dat je nooit een betaling mist en voorkomt mogelijke boetes of vertragingen. Bovendien hoef je je geen zorgen te maken over het handmatig overmaken van geld, omdat alles automatisch verloopt.

Daarnaast bieden veel banken ook de mogelijkheid om de betalingstermijnen aan te passen aan jouw behoeften. Je kunt bijvoorbeeld kiezen voor maandelijkse betalingstermijnen, waarbij je elke maand een vast bedrag terugbetaalt. Dit kan handig zijn als je een vast inkomen hebt en liever regelmatige termijnen wilt hebben.

Bovendien kunnen sommige banken zelfs flexibele aflossingsplannen aanbieden, waarbij je tijdelijk lagere termijnbedragen kunt afspreken of een betalingspauze kunt nemen als dat nodig is. Dit kan vooral handig zijn in situaties waarin je tijdelijk financiële moeilijkheden ondervindt en wat ademruimte nodig hebt.

De flexibiliteit die banken bieden bij het terugbetalen van leningen stelt je in staat om de betalingen aan te passen aan jouw persoonlijke financiële situatie. Het geeft je gemoedsrust, wetende dat je controle hebt over de aflossingstermijnen en dat je niet overbelast wordt.

Het is echter belangrijk om te onthouden dat flexibiliteit niet betekent dat je de lening kunt negeren of willekeurig betalingen kunt overslaan. Het is nog steeds belangrijk om verantwoordelijkheid te nemen voor het terugbetalen van de lening volgens de afgesproken voorwaarden.

Over het algemeen biedt de flexibiliteit die veel banken bieden bij het terugbetalen van leningen een handige en aangepaste benadering van aflossingen. Het stelt je in staat om jouw financiële verplichtingen op een manier te beheren die past bij jouw behoeften en mogelijkheden.

Geaccepteerd door vele instellingen: gemakkelijk geld lenen in België

Een groot voordeel van het aanvragen van een lening is dat veel instellingen in België leningaanvragen van zowel particuliere als zakelijke klanten accepteren. Dit betekent dat het relatief eenvoudig is om geld te lenen voor persoonlijk gebruik of voor zakelijke doeleinden.

Of je nu een nieuwe auto wilt kopen, je huis wilt renoveren, een vakantie wilt financieren of kapitaal nodig hebt om je bedrijf uit te breiden, er zijn talloze financiële instellingen in België die bereid zijn om leningen te verstrekken. Deze diversiteit aan kredietverstrekkers biedt veel keuzemogelijkheden en concurrentie, wat kan resulteren in gunstige rentetarieven en flexibele voorwaarden.

Het feit dat veel instellingen leningaanvragen accepteren, maakt het ook gemakkelijker om de beste optie te vinden die past bij jouw behoeften en financiële situatie. Je kunt verschillende aanbieders vergelijken op basis van rentetarieven, looptijden, aflossingsmogelijkheden en andere voorwaarden. Door deze vergelijking kun je de meest geschikte lening selecteren die aansluit bij jouw specifieke doelen en mogelijkheden.

Bovendien biedt de beschikbaarheid van meerdere kredietverstrekkers ook meer flexibiliteit bij het verkrijgen van financiering. Als je bijvoorbeeld wordt afgewezen door één instelling, kun je altijd nog een andere instelling proberen. Dit vergroot de kans dat je uiteindelijk een lening kunt krijgen die aan jouw behoeften voldoet.

Het gemak waarmee leningaanvragen geaccepteerd worden door vele instellingen in België maakt het dus mogelijk om snel en eenvoudig geld te lenen voor zowel persoonlijke als zakelijke doeleinden. Het is echter belangrijk om verantwoordelijk te handelen en alleen een lening aan te vragen als je zeker weet dat je deze kunt terugbetalen. Neem de tijd om verschillende opties te vergelijken en de voorwaarden zorgvuldig door te nemen, zodat je een weloverwogen beslissing kunt nemen die past bij jouw financiële situatie.

Online toegang tot informatie: een voordeel van leningaanvragen

In de moderne wereld van vandaag hebben we gemakkelijk toegang tot een overvloed aan informatie, en dit geldt ook voor leningaanvragen. Dankzij het internet hebben we de mogelijkheid om online informatie te raadplegen en gebruik te maken van handige tools die ons helpen bij het nemen van financiële beslissingen.

Er zijn verschillende websites beschikbaar die uitgebreide informatie verstrekken over leningaanvragen. Deze websites bieden nuttige inzichten in het proces, de voorwaarden en de vereisten die gepaard gaan met het aanvragen van een lening. Door deze informatie te bestuderen, kunnen potentiële kredietnemers een beter begrip krijgen van wat er bij een leningaanvraag komt kijken.

Bovendien bieden veel online platforms ook simulatoren aan waarmee je eenvoudige financiële berekeningen kunt maken. Met behulp van deze simulatoren kun je experimenteren met verschillende leenbedragen, rentetarieven en looptijden om te zien hoe dit jouw maandelijkse aflossingen beïnvloedt. Dit stelt je in staat om weloverwogen beslissingen te nemen over welk type lening het meest geschikt is voor jouw specifieke behoeften en hoeveel je kunt lenen om jouw doelen te bereiken.

Het hebben van online toegang tot informatie over leningaanvragen en het gebruikmaken van financiële simulatoren biedt kredietnemers een grote mate van transparantie en controle over hun financiële beslissingen. Het stelt hen in staat om zelfstandig onderzoek te doen, verschillende opties te vergelijken en weloverwogen keuzes te maken.

Het is echter belangrijk om op te merken dat hoewel online informatie nuttig kan zijn, het altijd verstandig is om advies in te winnen bij een financieel adviseur voordat je een definitieve beslissing neemt. Een professional kan je helpen om de informatie die je online hebt gevonden te interpreteren en jouw specifieke situatie in overweging te nemen, zodat je de best mogelijke leningaanvraag kunt indienen.

Al met al biedt online toegang tot informatie over leningaanvragen en het gebruik van simulatoren kredietnemers een waardevol hulpmiddel om financiële beslissingen te nemen. Door deze bronnen verstandig te gebruiken en advies in te winnen wanneer nodig, kun je jouw kansen vergroten om de juiste lening te vinden die past bij jouw behoeften en financiële mogelijkheden.

Hoge rentetarieven: een belangrijk aandachtspunt bij leningaanvragen

Wanneer je een lening aanvraagt, is het belangrijk om rekening te houden met de mogelijke nadelen die eraan verbonden zijn. Een van deze nadelen is het risico van hoge rentetarieven.

Bij leningen worden rentetarieven vastgesteld door de kredietverstrekker en kunnen variëren afhankelijk van verschillende factoren, zoals het geleende bedrag, de looptijd en jouw kredietwaardigheid. Het is essentieel om te begrijpen dat leningen met hogere rentetarieven uiteindelijk meer kosten en invloed hebben op jouw financiële situatie.

Hoge rentetarieven kunnen ervoor zorgen dat je meer geld moet terugbetalen dan oorspronkelijk geleend. Dit kan leiden tot hogere maandelijkse aflossingen en een langere looptijd van de lening. Het kan ook betekenen dat je uiteindelijk meer betaalt dan de oorspronkelijke waarde van het geleende bedrag.

Het is belangrijk om goed onderzoek te doen voordat je een lening afsluit om ervoor te zorgen dat je de beste rentevoet krijgt die beschikbaar is. Vergelijk verschillende kredietverstrekkers en vraag offertes aan om inzicht te krijgen in hun tarieven en voorwaarden. Dit stelt je in staat om een weloverwogen beslissing te nemen en de meest voordelige optie te kiezen.

Daarnaast moet je er rekening mee houden dat jouw persoonlijke financiële situatie van invloed kan zijn op het rentetarief dat je wordt aangeboden. Als je een lage kredietwaardigheid hebt, kan dit resulteren in hogere rentetarieven. Het is dus belangrijk om jouw kredietwaardigheid te verbeteren door jouw financiële verplichtingen op tijd na te komen en schulden te verminderen.

Het is cruciaal om de voorwaarden en kosten van een lening grondig door te nemen voordat je akkoord gaat. Zorg ervoor dat je volledig begrijpt hoe de rente wordt berekend en welke extra kosten mogelijk van toepassing zijn. Wees realistisch over jouw vermogen om de lening terug te betalen en beoordeel of de rentevoet die wordt aangeboden redelijk is in verhouding tot jouw financiële situatie.

Hoewel leningen nuttige financiële hulpmiddelen kunnen zijn, is het belangrijk om rekening te houden met mogelijke nadelen, zoals hoge rentetarieven. Door goed onderzoek te doen, verschillende opties te vergelijken en verstandige financiële beslissingen te nemen, kun je ervoor zorgen dat een lening bijdraagt aan jouw financiële doelen zonder onnodige lasten op lange termijn.

De lange looptijd van de lening: Een belangrijk aandachtspunt

Bij het aanvragen van een lening is het belangrijk om rekening te houden met verschillende factoren. Eén van de nadelen waar je op moet letten, is de lange looptijd van de lening.

Een lening kan vaak over een langere periode worden afbetaald, variërend van enkele jaren tot zelfs enkele decennia, afhankelijk van het geleende bedrag en de voorwaarden. Hoewel dit op het eerste gezicht aantrekkelijk kan lijken, brengt een lange looptijd ook enkele nadelen met zich mee.

Ten eerste betekent een langere looptijd dat je gedurende een langere periode rente betaalt. Dit kan uiteindelijk leiden tot hogere totale kosten voor de lening. Hoewel maandelijkse betalingen bij een langere looptijd vaak lager zijn, moet je er rekening mee houden dat je uiteindelijk meer rente betaalt over de gehele looptijd.

Een ander nadeel van een lange looptijd is dat je langer gebonden bent aan de verplichtingen van de lening. Het kan zijn dat jouw financiële situatie in de toekomst verandert, waardoor je mogelijk eerder wilt aflossen of volledig schuldenvrij wilt zijn. Met een lange looptijd duurt het echter langer voordat je deze vrijheid bereikt.

Daarnaast kan een lange looptijd ook invloed hebben op jouw kredietwaardigheid. Kredietverstrekkers kunnen terughoudend zijn om jou in de toekomst nieuwe leningen te verstrekken, omdat zij zien dat je al langdurig aan een andere lening gebonden bent. Dit kan van invloed zijn op jouw mogelijkheden om bijvoorbeeld een hypotheek of een andere financiering aan te vragen.

Het is belangrijk om de lange looptijd van een lening zorgvuldig af te wegen tegen de voordelen en jouw persoonlijke financiële situatie. Het kan verstandig zijn om te overwegen of je de mogelijkheid hebt om extra aflossingen te doen, waardoor je de totale looptijd kunt verkorten en rentekosten kunt verminderen.

Het is altijd raadzaam om goed na te denken over de consequenties van een lange looptijd voordat je een lening afsluit. Weeg alle voor- en nadelen zorgvuldig af en neem alleen een beslissing die past bij jouw financiële doelen en mogelijkheden.

De verborgen kosten van een lening aanvraag: Verzekeringen en aanvraagprocedures

Bij het aanvragen van een lening is het belangrijk om niet alleen naar de rentetarieven en aflossingsvoorwaarden te kijken, maar ook naar de potentiële verborgen kosten. Twee veelvoorkomende kostenposten waar je rekening mee moet houden zijn verzekeringen en aanvraagprocedures.

Ten eerste kunnen kredietverstrekkers je verplichten om bepaalde verzekeringen af te sluiten als onderdeel van de lening. Dit kan bijvoorbeeld een overlijdensrisicoverzekering zijn, die ervoor zorgt dat de lening wordt afbetaald in geval van overlijden van de kredietnemer. Hoewel dit op het eerste gezicht een veiligheidsmaatregel lijkt, kunnen dergelijke verzekeringen aanzienlijke extra kosten met zich meebrengen. Het is belangrijk om de voorwaarden en premies van deze verzekeringen zorgvuldig door te nemen voordat je akkoord gaat met een lening.

Daarnaast kunnen er ook kosten verbonden zijn aan het indienen van een leningaanvraag. Sommige kredietverstrekkers brengen administratieve kosten in rekening voor het verwerken van jouw aanvraag. Deze kosten kunnen variëren en moeten worden meegenomen bij het berekenen van de totale kosten van de lening. Het is raadzaam om deze kosten op te nemen in jouw vergelijking tussen verschillende kredietverstrekkers, zodat je een realistisch beeld krijgt van de totale kosten van de lening.

Het is belangrijk om je bewust te zijn van deze verborgen kosten en om ze mee te nemen in jouw besluitvormingsproces bij het aanvragen van een lening. Zorg ervoor dat je alle voorwaarden en kosten grondig doorneemt voordat je akkoord gaat met een leningovereenkomst. Op deze manier kun je een weloverwogen beslissing nemen en onaangename verrassingen vermijden.

Houd er rekening mee dat niet alle kredietverstrekkers dezelfde kostenstructuur hanteren. Door verschillende aanbieders te vergelijken, kun je de beste deal vinden die past bij jouw financiële behoeften en mogelijkheden. Wees kritisch en laat je niet alleen leiden door de rentetarieven, maar neem ook de verborgen kosten in overweging. Zo kun je ervoor zorgen dat je een lening afsluit die echt bij jou past, zonder onaangename verrassingen achteraf.

Risico op het niet kunnen terugbetalen van de lening: Waar je op moet letten

Hoewel het aanvragen van een lening vele voordelen kan bieden, is het belangrijk om ook bewust te zijn van de mogelijke nadelen. Een van deze nadelen is het risico dat je de lening niet kunt terugbetalen.

Het is cruciaal om bij het aanvragen van een lening realistisch te zijn over jouw financiële situatie. Het kan verleidelijk zijn om een groter bedrag te lenen dan nodig is, maar dit kan leiden tot problemen bij de aflossing. Het niet kunnen terugbetalen van de lening kan ernstige gevolgen hebben, zoals negatieve invloed op jouw kredietwaardigheid en zelfs juridische stappen door de kredietverstrekker.

Om dit risico te minimaliseren, is het belangrijk om een gedegen budgetplan op te stellen voordat je een lening aanvraagt. Analyseer jouw inkomsten en uitgaven zorgvuldig en bepaal hoeveel je maandelijks kunt besteden aan de aflossing. Zorg ervoor dat dit bedrag comfortabel binnen jouw budget past, zodat je geen financiële stress ervaart gedurende de looptijd van de lening.

Een andere manier om het risico op het niet kunnen terugbetalen van de lening te verminderen, is door rekening te houden met onvoorziene omstandigheden. Stel jezelf vragen zoals: Wat als ik mijn baan verlies? Wat als er onverwachte medische kosten zijn? Het is verstandig om een noodfonds op te bouwen en een financiële buffer te hebben voor onverwachte uitgaven. Op deze manier kun je beter voorbereid zijn op eventuele tegenslagen en de lening blijven aflossen.

Tot slot is het belangrijk om de voorwaarden van de lening grondig door te nemen voordat je akkoord gaat. Let op de rente, aflossingsmogelijkheden en eventuele boetes bij vervroegde aflossing. Begrijp volledig wat er van jou wordt verwacht tijdens de looptijd van de lening, zodat je niet voor verrassingen komt te staan.

Het risico op het niet kunnen terugbetalen van een lening is een belangrijk aspect om rekening mee te houden bij het aanvragen van een lening. Door realistisch te zijn over jouw financiële situatie, een gedegen budgetplan op te stellen en rekening te houden met onvoorziene omstandigheden, kun je dit risico minimaliseren en verantwoordelijk handelen bij het aangaan van een lening.

Een con van het aanvragen van een lening is dat je beperkte mogelijkheden hebt om te onderhandelen over de voorwaarden ervan. Wanneer je een lening aanvraagt, ben je vaak afhankelijk van de voorwaarden die de kredietverstrekker biedt. Dit betekent dat je weinig ruimte hebt om te onderhandelen en aanpassingen te maken die beter bij jouw specifieke behoeften passen.

Kredietverstrekkers hebben meestal standaardvoorwaarden die zij hanteren voor verschillende soorten leningen. Deze voorwaarden kunnen betrekking hebben op zaken zoals de rentevoet, de looptijd van de lening en eventuele bijkomende kosten. Omdat deze voorwaarden al vastliggen, heb je weinig invloed op het veranderen ervan.

Dit gebrek aan onderhandelingsmogelijkheden kan nadelig zijn als je specifieke behoeften hebt of als je denkt dat bepaalde voorwaarden niet gunstig zijn voor jouw situatie. Bijvoorbeeld, als je graag een langere looptijd wilt om lagere maandelijkse aflossingen te hebben, maar de kredietverstrekker alleen kortere looptijden aanbiedt, heb je beperkte opties om hierover te onderhandelen.

Daarnaast kan het gebrek aan onderhandelingsruimte ook invloed hebben op de rentevoet die je wordt aangeboden. Als jouw kredietgeschiedenis of financiële situatie minder gunstig is, kan dit resulteren in een hogere rentevoet. Omdat je niet kunt onderhandelen over deze rentevoet, kan het zijn dat je uiteindelijk meer betaalt voor de lening dan je had gehoopt.

Het is belangrijk om dit con in overweging te nemen bij het aanvragen van een lening. Het kan de moeite waard zijn om verschillende kredietverstrekkers te vergelijken en hun voorwaarden zorgvuldig door te nemen voordat je een definitieve beslissing neemt. Op deze manier kun je de beste optie vinden die zo goed mogelijk aansluit bij jouw behoeften, zelfs als er beperkte onderhandelingsmogelijkheden zijn.

Een con van het aanvragen van een lening: Strenge eisen aan inkomsten en vermogen

Wanneer je een lening wilt aanvragen, loop je vaak tegen strenge eisen aan met betrekking tot je inkomsten en vermogen. Kredietverstrekkers willen er zeker van zijn dat ze hun geld terugkrijgen en daarom stellen ze bepaalde criteria vast waaraan je moet voldoen voordat ze akkoord gaan met het verstrekken van een lening.

Een van de belangrijkste eisen is meestal een stabiel inkomen. Kredietverstrekkers willen zien dat je in staat bent om de maandelijkse aflossingen te betalen. Dit betekent dat je vaak een vast dienstverband moet hebben of aantoonbare inkomsten uit zelfstandig ondernemerschap of andere bronnen moet kunnen aantonen. Als je geen regelmatig inkomen hebt of als je inkomen te laag wordt geacht, kan het moeilijk zijn om goedgekeurd te worden voor een lening.

Naast het inkomen kijken kredietverstrekkers ook naar je vermogen. Ze willen weten of je over voldoende activa beschikt om de lening te waarborgen. Dit kan bijvoorbeeld jouw spaargeld, beleggingen of onroerend goed zijn. Als jouw vermogen niet voldoende is of als het niet als zekerheid kan dienen, kan dit ook invloed hebben op de goedkeuring van jouw leningsaanvraag.

De strenge eisen aan inkomsten en vermogen kunnen voor sommige mensen een obstakel vormen bij het aanvragen van een lening. Het kan moeilijk zijn om aan deze criteria te voldoen, vooral als je een laag inkomen hebt of weinig vermogen bezit. Dit kan frustrerend zijn, vooral als je dringend behoefte hebt aan financiële ondersteuning.

Het is belangrijk om te begrijpen dat kredietverstrekkers deze eisen stellen om hun risico te beperken en ervoor te zorgen dat leningen verantwoord worden verstrekt. Ze willen er zeker van zijn dat je in staat bent om de lening terug te betalen zonder in financiële problemen te komen.

Als je merkt dat jouw inkomen of vermogen niet voldoet aan de eisen van kredietverstrekkers, is het misschien verstandig om alternatieve financieringsmogelijkheden te overwegen of jouw financiële situatie te verbeteren voordat je een lening aanvraagt. Dit kan inhouden dat je spaart, jouw inkomsten verhoogt of zoekt naar andere bronnen van financiering die beter aansluiten bij jouw mogelijkheden.

Het is altijd raadzaam om goed geïnformeerd en realistisch te zijn bij het overwegen van een leningsaanvraag. Door rekening te houden met de strenge eisen aan inkomsten en vermogen, kun je beter begrijpen welke stappen je moet nemen om jouw kansen op goedkeuring voor een lening te vergroten.