De hypotheekrente voor een periode van 20 jaar: wat je moet weten

Het afsluiten van een hypotheek is een belangrijke stap in het kopen van een huis. Een van de belangrijkste beslissingen die je moet nemen, is de keuze voor de rentevaste periode. Een veelvoorkomende rentevaste periode is 20 jaar. In dit artikel zullen we bespreken wat je moet weten over de hypotheekrente voor een periode van 20 jaar.

Een rentevaste periode van 20 jaar biedt stabiliteit en zekerheid. Gedurende deze hele periode blijft je rente onveranderd, wat betekent dat je maandelijkse hypotheeklasten consistent blijven. Dit kan voordelig zijn als je op zoek bent naar financiële stabiliteit en gemoedsrust.

Een belangrijke factor om te overwegen bij het kiezen van een rentevaste periode is de hoogte van de rente zelf. De hypotheekrente kan variëren afhankelijk van verschillende factoren, zoals de economische situatie, inflatie en het beleid van centrale banken. Het is raadzaam om verschillende aanbieders te vergelijken om zo de beste rente te vinden die past bij jouw financiële situatie.

Bij het vergelijken van hypotheekaanbieders is het ook belangrijk om aandacht te besteden aan andere voorwaarden en kosten die gepaard gaan met de hypotheek. Denk hierbij aan eventuele boeterentes bij vervroegde aflossing of extra kosten voor advies en administratie. Het is verstandig om deze aspecten mee te nemen in je overwegingen en niet alleen te focussen op de rente.

Een rentevaste periode van 20 jaar kan ook nadelen hebben. Als de marktrente daalt, zit je vast aan een hogere rente gedurende de hele periode. Dit betekent dat je mogelijk niet kunt profiteren van lagere rentetarieven. Het kan ook zijn dat je in aanmerking komt voor een lagere hypotheekrente naarmate je meer eigen vermogen hebt opgebouwd in je huis. In dat geval kan het voordeliger zijn om te kiezen voor een kortere rentevaste periode.

Het is belangrijk om rekening te houden met je persoonlijke financiële situatie en toekomstplannen bij het kiezen van een rentevaste periode. Als je van plan bent om binnen 20 jaar te verhuizen of als je verwacht dat je inkomen zal stijgen, kan het verstandig zijn om te kiezen voor een kortere rentevaste periode.

Kortom, de hypotheekrente voor een periode van 20 jaar biedt stabiliteit en zekerheid, maar heeft ook beperkingen. Het is belangrijk om verschillende aanbieders te vergelijken en rekening te houden met andere voorwaarden en kosten voordat je een beslissing neemt. Neem de tijd om goed geïnformeerd te worden over alle aspecten van het afsluiten van een hypotheek, zodat je de beste keuze kunt maken die past bij jouw financiële situatie en toekomstplannen.

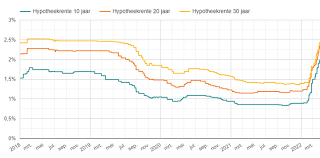

De gemiddelde hypotheekrente voor een lening met een looptijd van 20 jaar kan variëren afhankelijk van verschillende factoren, zoals de economische situatie, inflatie en het beleid van centrale banken. Het is belangrijk op te merken dat hypotheekrentetarieven regelmatig veranderen en dat het daarom raadzaam is om actuele informatie bij verschillende geldverstrekkers op te vragen.

Over het algemeen geldt dat langere rentevaste periodes doorgaans hogere rentetarieven hebben dan kortere rentevaste periodes. Dit komt omdat banken een hoger risico lopen wanneer ze zich voor een langere periode vastleggen op een bepaalde rente.

Om een idee te krijgen van de huidige gemiddelde hypotheekrente voor een lening met een looptijd van 20 jaar, kun je verschillende bronnen raadplegen, zoals financiële websites of contact opnemen met verschillende hypotheekaanbieders. Deze bronnen kunnen je voorzien van actuele informatie over de gemiddelde rentetarieven die momenteel beschikbaar zijn.

Het is belangrijk om te onthouden dat individuele omstandigheden en kredietwaardigheid ook invloed kunnen hebben op het uiteindelijke rentetarief dat je wordt aangeboden. Het is daarom raadzaam om persoonlijk advies in te winnen bij hypotheekadviseurs of financiële instellingen om specifieke informatie te verkrijgen die past bij jouw situatie en behoeften.

De hypotheekrente voor een lening met een looptijd van 20 jaar kan worden beïnvloed door verschillende factoren. Hier zijn enkele belangrijke factoren die van invloed kunnen zijn op de hoogte van de hypotheekrente:

Het is belangrijk om te begrijpen dat deze factoren elkaar onderling beïnvloeden en dat ze kunnen variëren afhankelijk van de marktomstandigheden. Het is raadzaam om advies in te winnen bij een financieel adviseur of hypotheekadviseur om een beter inzicht te krijgen in jouw specifieke situatie en welke factoren mogelijk van invloed zijn op jouw hypotheekrente voor een lening met een looptijd van 20 jaar.

Als je een hypotheek hebt met een rentevaste periode van 20 jaar, betekent dit dat de rente gedurende die hele periode vaststaat en niet verandert, ongeacht de marktomstandigheden. Dit zorgt voor stabiliteit en voorspelbaarheid in je maandelijkse hypotheeklasten.

Het is belangrijk om te begrijpen dat tijdens de rentevaste periode het doorgaans niet mogelijk is om de rentevoet aan te passen. Dit betekent dat je niet kunt profiteren van eventuele rentedalingen tijdens deze periode. Je blijft dezelfde rente betalen zoals afgesproken bij het afsluiten van je hypotheek.

Het is echter mogelijk om na afloop van de rentevaste periode te onderhandelen over nieuwe voorwaarden en een nieuwe rentevoet met je geldverstrekker. Op dat moment kun je profiteren van eventuele verbeteringen in de marktomstandigheden en mogelijk een lagere rentevoet krijgen.

Het is altijd verstandig om contact op te nemen met je geldverstrekker of hypotheekadviseur om te bespreken wat de mogelijkheden zijn aan het einde van de rentevaste periode. Zij kunnen je informeren over eventuele kosten, voorwaarden en opties die beschikbaar zijn om je hypotheekrente aan te passen.

Houd er rekening mee dat dit algemene informatie is en dat specifieke voorwaarden kunnen variëren afhankelijk van je geldverstrekker en het type hypotheek dat je hebt afgesloten. Het is altijd raadzaam om professioneel advies in te winnen en je persoonlijke situatie te bespreken om de beste beslissing te nemen met betrekking tot je hypotheekrente.

Wanneer je overweegt om over te stappen naar een andere hypotheekverstrekker vanwege een ongunstige rentevoet, zijn er verschillende kosten waarmee je rekening moet houden. Hier zijn enkele mogelijke kosten die gepaard kunnen gaan met het oversluiten van je hypotheek:

Het is belangrijk om deze kosten zorgvuldig te overwegen en een volledig beeld te hebben van alle financiële implicaties voordat je besluit over te stappen naar een andere hypotheekverstrekker. Het kan verstandig zijn om advies in te winnen bij een financieel adviseur die je kan helpen bij het evalueren van de kosten en baten in jouw specifieke situatie.

Ja, het is vaak mogelijk om extra af te lossen op een lening met een looptijd van 20 jaar. Veel leningverstrekkers bieden de mogelijkheid om boetevrij extra af te lossen tot een bepaald percentage van het oorspronkelijke leningbedrag. Dit kan variëren per leningverstrekker, dus het is belangrijk om de voorwaarden van je specifieke lening te controleren.

Extra aflossen op je lening kan verschillende voordelen hebben. Ten eerste verlaag je hiermee het openstaande bedrag van je lening, waardoor je minder rente hoeft te betalen over de resterende looptijd. Dit kan aanzienlijk besparen op de totale kosten van je lening.

Daarnaast kan extra aflossen ook leiden tot een kortere looptijd van je lening. Door regelmatig extra bedragen af te lossen, kun je de termijn waarin je de lening moet terugbetalen verkorten. Dit kan financiële vrijheid bieden en ervoor zorgen dat je sneller schuldenvrij bent.

Het is echter belangrijk om te onthouden dat niet alle leningen dezelfde voorwaarden hebben met betrekking tot extra aflossingen. Sommige leningen kunnen boeterentes of administratiekosten in rekening brengen bij vervroegde aflossingen. Daarom is het essentieel om de voorwaarden van jouw specifieke lening goed door te nemen en eventuele kosten of beperkingen met betrekking tot extra aflossingen te begrijpen voordat je besluit om extra bedragen af te lossen.

Als je overweegt om extra af te lossen op je lening, is het ook verstandig om je financiële situatie en doelstellingen in overweging te nemen. Het kan bijvoorbeeld verstandig zijn om eerst andere schulden met hogere rentetarieven af te lossen voordat je extra bedragen op je lening met een looptijd van 20 jaar aflost.

Kortom, in veel gevallen is het mogelijk om extra af te lossen op een lening met een looptijd van 20 jaar. Het kan financiële voordelen bieden, zoals lagere rentekosten en een kortere looptijd van de lening. Het is echter belangrijk om de voorwaarden van jouw specifieke lening te controleren en eventuele kosten of beperkingen met betrekking tot extra aflossingen te begrijpen voordat je deze beslissing neemt.

Het afsluiten van een lening met een looptijd van 20 jaar kan enkele fiscale voordelen met zich meebrengen. Het is echter belangrijk op te merken dat fiscale voordelen kunnen variëren afhankelijk van de specifieke wetgeving in jouw land en situatie. Hier zijn enkele algemene fiscale voordelen die vaak geassocieerd worden met het afsluiten van een lening met een looptijd van 20 jaar:

Het is essentieel om te benadrukken dat fiscale voordelen kunnen veranderen na verloop van tijd en dat ze sterk afhankelijk zijn van de wetgeving en regelgeving in jouw land. Het is raadzaam om altijd professioneel advies in te winnen bij een belastingadviseur of financieel expert om volledig op de hoogte te zijn van de specifieke fiscale voordelen die gepaard gaan met het afsluiten van een lening met een looptijd van 20 jaar in jouw situatie.

Ja, het is mogelijk om je hypotheekrente te verlagen door energiebesparende maatregelen te treffen in je woning. Verschillende banken en hypotheekverstrekkers bieden namelijk een zogenaamde groene hypotheek aan.

Een groene hypotheek is een lening die specifiek bedoeld is voor het financieren van energiebesparende maatregelen in je woning. Denk hierbij aan het installeren van zonnepanelen, isolatie, een warmtepomp of energiezuinige verwarmings- en ventilatiesystemen. Deze maatregelen kunnen niet alleen bijdragen aan een lagere energierekening, maar ook aan een beter energielabel voor je woning.

Bij het afsluiten van een groene hypotheek bieden sommige banken rentekortingen of andere voordelen aan. Deze voordelen kunnen variëren, afhankelijk van de specifieke voorwaarden en eisen van de geldverstrekker. Het is raadzaam om verschillende banken en hypotheekverstrekkers te vergelijken om zo de beste groene hypotheek te vinden die past bij jouw situatie.

Het is belangrijk op te merken dat niet alle energiebesparende maatregelen automatisch leiden tot een lagere hypotheekrente. Sommige geldverstrekkers hanteren specifieke criteria en eisen met betrekking tot de duurzaamheid van de maatregelen voordat ze in aanmerking komen voor rentekortingen. Het is daarom verstandig om vooraf goed geïnformeerd te worden over de exacte voorwaarden van de groene hypotheek.

Daarnaast kunnen energiebesparende maatregelen ook andere voordelen hebben, los van de hypotheekrente. Zo kan het investeren in duurzaamheid de waarde van je woning verhogen en kun je mogelijk ook in aanmerking komen voor subsidies of belastingvoordelen. Het is altijd verstandig om te kijken naar het totale plaatje en te overwegen welke maatregelen het meest geschikt zijn voor jouw situatie.

Kortom, het is zeker mogelijk om je hypotheekrente te verlagen door energiebesparende maatregelen te treffen in je woning. Een groene hypotheek kan een interessante optie zijn, maar het is belangrijk om goed geïnformeerd te worden over de specifieke voorwaarden en voordelen die geldverstrekkers bieden. Neem contact op met verschillende banken en hypotheekverstrekkers om te ontdekken welke mogelijkheden er zijn en welke maatregelen het meest geschikt zijn voor jouw woning.