Lenen van je eigen BV: Wat je moet weten

Het lenen van geld van je eigen besloten vennootschap (BV) kan een aantrekkelijke optie zijn voor ondernemers. Het kan verschillende doeleinden dienen, zoals het financieren van persoonlijke uitgaven of het investeren in andere projecten. Echter, voordat je deze stap neemt, is het belangrijk om de regels en consequenties te begrijpen die gepaard gaan met het lenen van je eigen BV.

Ten eerste is het essentieel om te beseffen dat een lening van je BV als een zakelijke transactie wordt beschouwd. Dit betekent dat er bepaalde voorwaarden en procedures moeten worden gevolgd om ervoor te zorgen dat alles juridisch correct verloopt. Het is raadzaam om professioneel advies in te winnen bij een belastingadviseur of accountant die gespecialiseerd is in vennootschapsrecht.

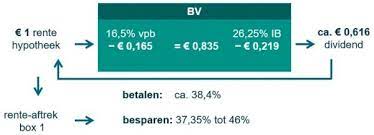

Een belangrijk aspect om rekening mee te houden is de fiscale behandeling van de lening. In België wordt rente op een lening tussen een BV en haar aandeelhouder als een kost beschouwd voor de BV en belast als inkomen bij de aandeelhouder. Het tarief waartegen deze rente wordt belast, kan variëren afhankelijk van de situatie, dus het is raadzaam om dit goed te laten berekenen door een expert.

Daarnaast moet je er rekening mee houden dat er ook beperkingen zijn aan het bedrag dat je kunt lenen van je eigen BV. De wetgeving stelt grenzen aan de maximale lening die je kunt opnemen, om te voorkomen dat er misbruik wordt gemaakt van deze constructie. Het is belangrijk om de wettelijke limieten te respecteren om problemen met de belastingdienst te voorkomen.

Een ander aspect dat je niet over het hoofd mag zien, is het terugbetalingsplan voor de lening. Het is van cruciaal belang om duidelijke afspraken te maken over de termijn en de rentevoet waartegen je de lening zult terugbetalen. Dit zorgt voor transparantie en voorkomt mogelijke conflicten in de toekomst.

Ten slotte moet je ook rekening houden met eventuele gevolgen bij een faillissement van je BV. Als je BV niet in staat is om aan haar financiële verplichtingen te voldoen, kan dit gevolgen hebben voor jou als aandeelhouder-lener. Het is belangrijk om hierover juridisch advies in te winnen en mogelijke risico’s af te wegen voordat je besluit geld te lenen van je eigen BV.

Het lenen van geld van je eigen BV kan een nuttige financiële strategie zijn, maar het is belangrijk om alle juridische en fiscale implicaties volledig te begrijpen voordat je deze stap neemt. Raadpleeg altijd een professional die gespecialiseerd is in vennootschapsrecht en belastingzaken om ervoor te zorgen dat alles correct wordt afgehandeld. Met de juiste begeleiding kun je op een verantwoorde manier gebruikmaken van deze mogelijkheid en profiteren van de voordelen die het kan bieden.

Het lenen van geld van je eigen BV heeft fiscale gevolgen waar je rekening mee moet houden. Hier zijn enkele belangrijke punten om in gedachten te houden:

Het is belangrijk om professioneel advies in te winnen bij een belastingadviseur of accountant die gespecialiseerd is in vennootschapsrecht. Zij kunnen je helpen om de specifieke fiscale gevolgen van het lenen van geld van je eigen BV in jouw situatie te begrijpen en ervoor te zorgen dat alles correct wordt afgehandeld volgens de geldende wet- en regelgeving.

De maximale limieten voor het lenen van geld van je eigen BV worden bepaald door de Belgische wetgeving. Er zijn specifieke regels en beperkingen die moeten worden nageleefd om ervoor te zorgen dat de lening als zakelijk en legitiem wordt beschouwd.

In België wordt het bedrag dat je kunt lenen van je eigen BV beperkt door twee belangrijke aspecten: het eigen vermogen en de belastbare reserves van de BV. Het totale bedrag dat je kunt lenen is afhankelijk van deze twee factoren.

Het eigen vermogen is het verschil tussen de activa en passiva van de BV. De maximale limiet voor het lenen van geld van je eigen BV is doorgaans gelijk aan het eigen vermogen. Dit betekent dat je niet meer kunt lenen dan het bedrag dat beschikbaar is in het eigen vermogen.

Daarnaast zijn ook de belastbare reserves een belangrijke factor bij het bepalen van de maximale limiet voor leningen. Belastbare reserves zijn winsten die in voorgaande jaren zijn behaald, maar nog niet zijn uitgekeerd aan aandeelhouders. Het totale bedrag dat je kunt lenen kan ook afhangen van deze belastbare reserves.

Het is belangrijk op te merken dat er geen vaste formule of percentage is om de exacte limieten te berekenen, omdat dit afhankelijk is van verschillende factoren, waaronder de specifieke situatie en structuur van jouw BV. Het raadplegen van een belastingadviseur of accountant met expertise in vennootschapsrecht zal je helpen bij het berekenen van de maximale limieten voor het lenen van geld van je eigen BV, rekening houdend met jouw specifieke omstandigheden.

Het naleven van deze limieten is essentieel om te voorkomen dat de lening als een ongeoorloofde uitkering wordt beschouwd, wat kan leiden tot fiscale sancties en mogelijke juridische gevolgen. Het is dus raadzaam om professioneel advies in te winnen om ervoor te zorgen dat je binnen de wettelijke grenzen blijft bij het lenen van geld van je eigen BV.

De rente op een lening tussen jouw BV en jezelf wordt belast als inkomen bij jou als aandeelhouder. In België wordt dit beschouwd als een vorm van inkomen uit kapitaal. Het tarief waartegen deze rente wordt belast, kan variëren afhankelijk van je persoonlijke situatie.

Om de rente correct te belasten, moeten zowel jij als je BV specifieke stappen ondernemen. Ten eerste moet de BV de rente opnemen als een kost in haar boekhouding. Dit betekent dat de BV de betaalde rente zal aftrekken van haar winst, waardoor haar belastbare basis wordt verminderd.

Vervolgens moet jij, als aandeelhouder-lener, de ontvangen rente opnemen in jouw persoonlijke aangifte inkomstenbelasting. De rente wordt beschouwd als een vorm van inkomen uit kapitaal en zal worden belast tegen het tarief dat van toepassing is op deze inkomstenbron.

Het tarief waartegen de rente wordt belast, kan variëren afhankelijk van het totale bedrag aan ontvangen inkomsten uit kapitaal en andere persoonlijke omstandigheden zoals je totale inkomen en eventuele andere aftrekposten waar je recht op hebt.

Het is belangrijk om te vermelden dat er bepaalde voorwaarden en beperkingen zijn met betrekking tot de fiscale behandeling van leningen tussen een BV en haar aandeelhouders. Het is raadzaam om professioneel advies in te winnen bij een belastingadviseur of accountant die gespecialiseerd is in vennootschapsrecht en belastingzaken om ervoor te zorgen dat je de rente correct aangeeft en belast.

Houd er rekening mee dat belastingwetten kunnen veranderen, dus het is altijd verstandig om up-to-date informatie in te winnen bij een professional om ervoor te zorgen dat je op de juiste manier aan je fiscale verplichtingen voldoet.

Bij het lenen van geld van je eigen BV moeten bepaalde voorwaarden en procedures worden gevolgd om ervoor te zorgen dat alles juridisch correct verloopt. Hier zijn enkele belangrijke aspecten om rekening mee te houden:

Het is raadzaam om professioneel advies in te winnen bij een belastingadviseur of accountant die gespecialiseerd is in vennootschapsrecht om ervoor te zorgen dat je aan alle wettelijke vereisten voldoet en om eventuele fiscale implicaties correct af te handelen. Zij kunnen je begeleiden bij het opstellen van de juiste documenten en helpen bij het naleven van alle noodzakelijke procedures.

Als je geld hebt geleend van je eigen BV en deze BV later failliet gaat, kunnen er verschillende risico’s en gevolgen zijn waar je rekening mee moet houden. Hier zijn een paar mogelijke scenario’s:

Het is belangrijk om te benadrukken dat de specifieke risico’s en gevolgen afhankelijk zijn van de omstandigheden van het faillissement en de specifieke juridische situatie. Het is raadzaam om professioneel advies in te winnen bij een advocaat of juridisch expert die gespecialiseerd is in insolventierecht en vennootschapsrecht. Zij kunnen je helpen om de mogelijke risico’s beter te begrijpen en je adviseren over hoe je jezelf het beste kunt beschermen.