Wat kan ik hypotheken? Een gids voor het begrijpen van hypotheekmogelijkheden

Wat kan ik hypotheken?

Een hypotheek is een lening die wordt gebruikt om een huis of ander vastgoed te kopen. Het is een belangrijke financiële beslissing en het is dus begrijpelijk dat veel mensen zich afvragen: “Wat kan ik hypotheken?”

Het antwoord op deze vraag hangt af van verschillende factoren, zoals je inkomen, je kredietwaardigheid en de waarde van het huis dat je wilt kopen. Hier zijn enkele punten om rekening mee te houden:

- Inkomen: Je inkomen speelt een grote rol bij het bepalen van de hoogte van de hypotheek die je kunt krijgen. Banken kijken naar je bruto-inkomen en bepalen op basis daarvan hoeveel je maandelijks kunt besteden aan het aflossen van de lening.

- Kredietwaardigheid: Je kredietwaardigheid heeft invloed op de rente die je kunt krijgen op je hypotheek. Hoe beter je credit score, hoe lager de rente zal zijn. Het is dus belangrijk om ervoor te zorgen dat je een goede kredietgeschiedenis hebt voordat je een hypotheek aanvraagt.

- Eigen inbreng: Het hebben van eigen geld om in te brengen bij de aankoop van een huis kan gunstig zijn bij het verkrijgen van een hypotheek. Banken zien dit als een teken van financiële stabiliteit en kunnen daardoor bereid zijn om meer geld uit te lenen.

- Waarde van het huis: De waarde van het huis dat je wilt kopen, bepaalt mede hoeveel geld je kunt lenen. Banken willen meestal niet meer dan een bepaald percentage van de waarde van het huis financieren. Dit wordt de loan-to-value ratio genoemd.

Het is belangrijk om te onthouden dat elke situatie uniek is en dat het verstandig is om advies in te winnen bij een hypotheekadviseur voordat je een beslissing neemt. Een hypotheekadviseur kan je helpen bij het bepalen van de maximale hypotheek die je kunt krijgen en kan je ook informeren over de verschillende soorten hypotheken die beschikbaar zijn.

Kortom, wat je kunt hypotheken hangt af van verschillende factoren zoals inkomen, kredietwaardigheid, eigen inbreng en de waarde van het huis. Het is verstandig om professioneel advies in te winnen voordat je een hypotheek afsluit, zodat je de juiste beslissing kunt nemen die past bij jouw financiële situatie.

8 Veelgestelde vragen over hypotheken: Wat kan ik verwachten?

- Wat is de beste hypotheekvorm voor mij?

- Welke documenten heb ik nodig om een hypotheek aan te gaan?

- Hoeveel kan ik lenen met een hypotheek?

- Welke rentevoeten worden aangeboden voor hypotheken?

- Wat zijn de kosten verbonden aan het afsluiten van een hypotheek?

- Is er een verschil tussen beleggingshypotheken en woonhypotheken?

- Is er subsidies beschikbaar voor het afsluiten van een hypotheek?

- Hoeveel tijd duurt het voordat mijn hypotheek wordt goedgekeurd?

Wat is de beste hypotheekvorm voor mij?

De beste hypotheekvorm voor jou hangt af van verschillende factoren, waaronder je financiële situatie, je plannen voor de toekomst en je persoonlijke voorkeuren. Hier zijn enkele veelvoorkomende hypotheekvormen die het overwegen waard zijn:

- Annuïteitenhypotheek: Dit is een veelgebruikte hypotheekvorm waarbij je gedurende de looptijd van de lening vaste maandelijkse betalingen doet. Deze betalingen bestaan uit zowel rente als aflossing, waarbij het aflossingsdeel geleidelijk toeneemt en het rentedeel afneemt.

- Lineaire hypotheek: Bij een lineaire hypotheek los je elke maand een vast bedrag af op de lening. Hierdoor neemt het openstaande bedrag geleidelijk af en betaal je steeds minder rente. Dit type hypotheek kan aantrekkelijk zijn als je op lange termijn kosten wilt besparen.

- Spaarhypotheek: Bij een spaarhypotheek betaal je maandelijks premies voor een levensverzekering en los je gedurende de looptijd van de lening geen kapitaal af. Aan het einde van de looptijd wordt de lening afgelost met het gespaarde bedrag in de levensverzekering.

- Aflossingsvrije hypotheek: Bij deze vorm hoef je gedurende de looptijd van de lening geen aflossingen te doen, maar betaal je alleen rente over het geleende bedrag. Het openstaande bedrag blijft dus gelijk. Deze hypotheekvorm kan geschikt zijn als je verwacht dat de waarde van je woning zal stijgen of als je andere investeringen hebt.

Het is belangrijk om te overwegen wat voor jou het beste past op basis van je financiële situatie en toekomstplannen. Het kan verstandig zijn om advies in te winnen bij een hypotheekadviseur, die je kan helpen bij het bepalen welke hypotheekvorm het beste bij jouw situatie past. Ze kunnen ook rekening houden met factoren zoals rentestanden, fiscale voordelen en eventuele risico’s.

Onthoud dat het kiezen van de juiste hypotheekvorm een belangrijke beslissing is die invloed heeft op je financiële situatie op lange termijn. Neem de tijd om de verschillende opties te onderzoeken en laat je goed informeren voordat je een definitieve keuze maakt.

Welke documenten heb ik nodig om een hypotheek aan te gaan?

Bij het aanvragen van een hypotheek zijn er verschillende documenten die je nodig hebt om je financiële situatie te kunnen beoordelen. Hoewel de exacte vereisten kunnen variëren afhankelijk van de geldverstrekker, zijn hier enkele veelvoorkomende documenten die doorgaans worden gevraagd:

- Identificatiedocumenten: Je hebt meestal een geldig identiteitsbewijs nodig, zoals een paspoort of identiteitskaart. Dit is om je identiteit te verifiëren.

- Inkomensbewijzen: Om je inkomen te verifiëren, heb je doorgaans loonstroken nodig van de afgelopen drie maanden. Als je zelfstandige bent, kan het zijn dat je belastingaangiften en jaarrekeningen moet overleggen. Soms wordt er ook gevraagd naar werkgeversverklaringen.

- Bankafschriften: Het is gebruikelijk dat geldverstrekkers jouw bankafschriften van de afgelopen drie tot zes maanden willen zien om inzicht te krijgen in jouw financiële situatie, inclusief inkomsten en uitgaven.

- Bewijs van eigen vermogen: Als je eigen geld wilt inbrengen bij de aankoop van een huis, kan het zijn dat je bewijs moet leveren van spaargeld of andere beleggingen.

- Hypotheekinformatie: Als je al een woning op het oog hebt, kan het handig zijn om relevante informatie te verstrekken, zoals de koopovereenkomst of taxatierapporten.

- Schulden en verplichtingen: Het kan zijn dat je informatie moet verstrekken over eventuele bestaande leningen, zoals autoleningen of studieleningen, evenals andere financiële verplichtingen zoals alimentatie.

Het is belangrijk om te onthouden dat de exacte documentvereisten kunnen variëren afhankelijk van de geldverstrekker en jouw persoonlijke situatie. Het is raadzaam om contact op te nemen met een hypotheekadviseur of de geldverstrekker zelf om een volledige lijst van benodigde documenten te verkrijgen. Zij kunnen je ook begeleiden tijdens het aanvraagproces en eventuele vragen beantwoorden die je hebt.

Hoeveel kan ik lenen met een hypotheek?

De hoeveelheid geld die je kunt lenen met een hypotheek hangt af van verschillende factoren, waaronder je inkomen, je kredietwaardigheid, de waarde van het huis en de huidige rentetarieven. Hier zijn enkele punten om rekening mee te houden:

- Inkomen: Banken kijken naar je bruto-inkomen om te bepalen hoeveel je kunt lenen. Over het algemeen geldt dat hoe hoger je inkomen is, hoe meer geld je kunt lenen. Banken hanteren vaak een maximale loan-to-income ratio, waarbij ze kijken naar het percentage van je inkomen dat wordt besteed aan het aflossen van de hypotheek.

- Kredietwaardigheid: Je kredietwaardigheid speelt ook een rol bij het bepalen van de lening die je kunt krijgen. Banken willen er zeker van zijn dat je in staat bent om de lening terug te betalen. Een goede kredietgeschiedenis en een positieve credit score kunnen helpen bij het verkrijgen van een hogere lening.

- Eigen inbreng: Het hebben van eigen geld om in te brengen bij de aankoop van een huis kan invloed hebben op de hoogte van de lening die je kunt krijgen. Banken zien dit als een teken van financiële stabiliteit en kunnen daardoor bereid zijn om meer geld uit te lenen.

- Waarde van het huis: De waarde van het huis dat je wilt kopen is ook belangrijk bij het bepalen van de maximale lening. Banken willen meestal niet meer dan een bepaald percentage (bijvoorbeeld 80%) van de waarde van het huis financieren. Dit wordt de loan-to-value ratio genoemd.

Het is belangrijk om te benadrukken dat elke situatie anders is en dat het verstandig is om advies in te winnen bij een hypotheekadviseur. Een hypotheekadviseur kan je helpen bij het berekenen van de maximale lening die je kunt krijgen en kan je ook informeren over de verschillende soorten hypotheken die beschikbaar zijn.

Kortom, de hoeveelheid geld die je kunt lenen met een hypotheek hangt af van verschillende factoren, waaronder inkomen, kredietwaardigheid, eigen inbreng en de waarde van het huis. Het is verstandig om professioneel advies in te winnen om een duidelijk beeld te krijgen van jouw specifieke situatie.

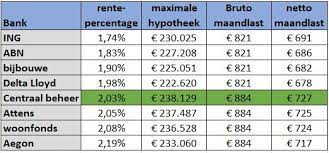

Welke rentevoeten worden aangeboden voor hypotheken?

De rentevoeten die worden aangeboden voor hypotheken kunnen variëren en zijn afhankelijk van verschillende factoren, zoals de geldende marktomstandigheden, het type hypotheek en jouw persoonlijke financiële situatie. Hier zijn enkele veel voorkomende rentevoeten voor hypotheken:

- Vaste rente: Dit is een rentevoet die gedurende de gehele looptijd van de hypotheek vast blijft. Het voordeel hiervan is dat je zekerheid hebt over je maandelijkse betalingen, omdat de rente niet zal veranderen. De hoogte van de vaste rente hangt af van de marktomstandigheden op het moment dat je de hypotheek afsluit.

- Variabele rente: Bij een variabele rente kan de hoogte van de rente gedurende de looptijd van de hypotheek fluctueren. Dit betekent dat je maandelijkse betalingen kunnen stijgen of dalen, afhankelijk van veranderingen in de marktrente. Variabele rentetarieven kunnen lager zijn dan vaste tarieven bij aanvang, maar ze brengen ook meer onzekerheid met zich mee.

- Euribor-rente: De Euribor-rente is gebaseerd op het tarief waartegen Europese banken elkaar geld lenen. Deze rente wordt vaak gebruikt als referentie bij variabele rentehypotheken. Het tarief kan periodiek worden herzien (bijvoorbeeld elk jaar) op basis van veranderingen in de Euribor-rente.

- NHG-rente: Als je in aanmerking komt voor Nationale Hypotheek Garantie (NHG), kun je profiteren van een lagere rente. NHG biedt een garantie aan geldverstrekkers, waardoor zij minder risico lopen. Dit kan resulteren in een rentekorting op je hypotheek.

Het is belangrijk om te weten dat de rentetarieven kunnen verschillen per geldverstrekker en dat ze ook afhankelijk zijn van jouw persoonlijke situatie, zoals je kredietwaardigheid en de hoogte van de lening ten opzichte van de waarde van het huis. Het is verstandig om verschillende geldverstrekkers te vergelijken en advies in te winnen bij een hypotheekadviseur om de beste rentevoet te vinden die past bij jouw specifieke situatie.

Wat zijn de kosten verbonden aan het afsluiten van een hypotheek?

Bij het afsluiten van een hypotheek zijn er verschillende kosten waar je rekening mee moet houden. Hier zijn enkele veelvoorkomende kosten die gepaard gaan met het afsluiten van een hypotheek:

- Rente: De rente is de vergoeding die je aan de geldverstrekker betaalt voor het lenen van het geld. Het rentepercentage kan variëren en wordt bepaald op basis van verschillende factoren, zoals de marktomstandigheden, de looptijd van de lening en jouw kredietwaardigheid.

- Afsluitkosten: Dit zijn kosten die in rekening worden gebracht door de geldverstrekker voor het afhandelen van de hypotheekaanvraag. Deze kosten kunnen bestaan uit administratiekosten, advieskosten en eventuele taxatiekosten.

- Notariskosten: Bij het afsluiten van een hypotheek is een notaris betrokken om de juridische aspecten te regelen. De notariskosten omvatten onder andere het opstellen en passeren van de hypotheekakte.

- Taxatiekosten: Voordat je een hypotheek kunt krijgen, moet jouw huis worden getaxeerd om de waarde ervan te bepalen. Deze taxatiekosten worden meestal door jou als koper betaald.

- Advies- of bemiddelingskosten: Als je gebruikmaakt van een hypotheekadviseur of tussenpersoon, kunnen er advies- of bemiddelingskosten in rekening worden gebracht voor hun diensten bij het vinden en regelen van jouw hypotheek.

- Overige kosten: Naast bovengenoemde kosten kunnen er nog andere kosten zijn, zoals kosten voor een bouwkundige keuring, NHG (Nationale Hypotheek Garantie) kosten of eventuele boeterente bij vervroegde aflossing.

Het is belangrijk om deze kosten in overweging te nemen bij het bepalen van jouw totale hypotheekkosten. Het is verstandig om advies in te winnen bij een hypotheekadviseur om een duidelijk beeld te krijgen van alle kosten die gepaard gaan met het afsluiten van een hypotheek. Zo kun je een weloverwogen beslissing nemen en rekening houden met alle financiële aspecten.

Is er een verschil tussen beleggingshypotheken en woonhypotheken?

Ja, er is een verschil tussen beleggingshypotheken en woonhypotheken. Hieronder zal ik de belangrijkste kenmerken van beide typen hypotheken uitleggen:

Woonhypotheek:

Een woonhypotheek is een lening die wordt afgesloten voor de aankoop of verbouwing van een eigen woning. Het doel van een woonhypotheek is om een huis te financieren waarin je zelf gaat wonen. De rente op een woonhypotheek kan vast of variabel zijn, afhankelijk van je persoonlijke voorkeur en de marktomstandigheden. Woonhypotheken hebben meestal langere looptijden, waardoor je de lening over een langere periode kunt aflossen.

Beleggingshypotheek:

Een beleggingshypotheek is ook een lening die wordt gebruikt voor de financiering van onroerend goed, maar het verschil zit in het doel van de lening. Bij een beleggingshypotheek wordt het geleende geld niet alleen gebruikt voor de aankoop of verbouwing van een eigen woning, maar ook om te investeren in beleggingen, zoals aandelen, obligaties of fondsen. Het idee achter een beleggingshypotheek is dat je met de opbrengsten uit deze beleggingen in staat bent om aan het einde van de looptijd (of tussentijds) de hypotheek (gedeeltelijk) af te lossen.

Het belangrijkste verschil tussen beide hypotheken ligt dus in het doel en hoe het geleende geld wordt gebruikt. Bij een woonhypotheek ligt de nadruk op het financieren van een eigen woning, terwijl bij een beleggingshypotheek het doel is om te investeren en met de opbrengsten daarvan de hypotheek af te lossen.

Het is belangrijk om te vermelden dat beleggingshypotheken complexer kunnen zijn dan woonhypotheken en dat ze ook meer risico met zich mee kunnen brengen. Het rendement van beleggingen is immers afhankelijk van marktomstandigheden en kan variëren. Het is raadzaam om professioneel advies in te winnen voordat je besluit een beleggingshypotheek af te sluiten, zodat je goed geïnformeerd bent over de risico’s en voordelen ervan.

Kortom, een woonhypotheek wordt gebruikt voor de financiering van een eigen woning, terwijl een beleggingshypotheek ook wordt gebruikt voor investeringen met als doel het (gedeeltelijk) aflossen van de hypotheek.

Is er subsidies beschikbaar voor het afsluiten van een hypotheek?

Ja, er zijn subsidies beschikbaar voor het afsluiten van een hypotheek in sommige gevallen. Hier zijn enkele subsidies die je mogelijk kunt benutten:

- Nationale Hypotheek Garantie (NHG): De NHG is een garantie die je kunt krijgen als je een hypotheek afsluit voor de aankoop of verbouwing van een woning. Met deze garantie biedt de Stichting Waarborgfonds Eigen Woningen (WEW) zekerheid aan de geldverstrekker, waardoor je in aanmerking komt voor een lagere rente op je hypotheek. Daarnaast beschermt de NHG je ook tegen restschuld als je gedwongen wordt om je huis te verkopen met verlies.

- Starterslening: Deze subsidie is specifiek bedoeld voor starters op de woningmarkt. Het is een aanvullende lening bovenop je reguliere hypotheek, waarbij de eerste drie jaar geen rente en aflossing betaald hoeft te worden. Dit kan helpen om de maandelijkse lasten in het begin draaglijker te maken.

- Duurzaamheidslening: Als je van plan bent om energiebesparende maatregelen te treffen in je nieuwe huis, zoals isolatie of zonnepanelen, kun je mogelijk in aanmerking komen voor een duurzaamheidslening. Deze lening heeft vaak gunstige voorwaarden en lagere rentetarieven.

Het is belangrijk om te vermelden dat niet iedereen automatisch in aanmerking komt voor deze subsidies en dat er bepaalde criteria en voorwaarden kunnen gelden. Het is raadzaam om contact op te nemen met je hypotheekadviseur of lokale overheid om te controleren of je in aanmerking komt voor eventuele subsidies en welke stappen je moet nemen om deze aan te vragen.

Het benutten van subsidies kan helpen bij het verlagen van de kosten en het financieel aantrekkelijker maken van het afsluiten van een hypotheek. Het is dus zeker de moeite waard om te onderzoeken welke subsidies er beschikbaar zijn en of je ervoor in aanmerking komt.

Hoeveel tijd duurt het voordat mijn hypotheek wordt goedgekeurd?

De tijd die nodig is om een hypotheek goed te keuren, kan variëren afhankelijk van verschillende factoren. Hier zijn enkele aspecten die invloed kunnen hebben op de duur van het goedkeuringsproces:

- Documentatie: Het verzamelen en indienen van alle benodigde documenten kan tijd kosten. Dit omvat onder andere loonstroken, bankafschriften, belastingaangiften en identiteitsbewijzen. Zorg ervoor dat je alle vereiste documenten compleet en accuraat aanlevert om vertraging te voorkomen.

- Kredietbeoordeling: De geldverstrekker zal je kredietwaardigheid beoordelen door je credit score en kredietgeschiedenis te controleren. Dit proces kan enige tijd in beslag nemen, omdat de geldverstrekker informatie moet opvragen bij kredietbureaus.

- Taxatie: Een taxateur zal het huis dat je wilt kopen evalueren om de waarde ervan vast te stellen. Dit is belangrijk voor de geldverstrekker om te bepalen hoeveel ze bereid zijn uit te lenen. Het taxatieproces kan ook wat tijd in beslag nemen.

- Onderzoek naar eigendomsrechten: De geldverstrekker zal ook onderzoek doen naar de eigendomsrechten van het onroerend goed om er zeker van te zijn dat er geen juridische problemen zijn die de hypotheektransactie kunnen beïnvloeden.

Over het algemeen kan het goedkeuringsproces voor een hypotheek variëren van enkele weken tot enkele maanden. Dit kan afhangen van de complexiteit van de zaak, de snelheid waarmee je documentatie indient en de efficiëntie van de geldverstrekker.

Het is raadzaam om contact op te nemen met je hypotheekadviseur of geldverstrekker om een beter idee te krijgen van de verwachte doorlooptijd voor jouw specifieke situatie. Zij kunnen je voorzien van meer gedetailleerde informatie en updates geven gedurende het proces.

Tags:

advies inwinnen,

aflossingsvrije hypotheek,

annuïteitenhypotheek,

eigen inbreng,

financiële beslissing,

financiële situatie,

huis,

hypotheekadviseur,

hypotheekvormen,

inkomen,

kredietwaardigheid,

lening,

lineaire hypotheek,

loan-to-value ratio,

spaarhypotheek,

vastgoed,

waarde van het huis,

wat kan ik hypotheken