Als je van plan bent om een huis te kopen, is een van de eerste vragen die in je opkomt waarschijnlijk: “Hoeveel hypotheek kan ik krijgen?” Het antwoord op deze vraag hangt af van verschillende factoren en het is belangrijk om goed geïnformeerd te zijn voordat je een hypotheek aanvraagt.

De hoogte van de hypotheek die je kunt krijgen, wordt bepaald door je inkomen, je uitgaven, eventuele schulden en andere financiële verplichtingen. Banken en andere geldverstrekkers zullen kijken naar je financiële situatie om te bepalen hoeveel geld ze bereid zijn uit te lenen.

Een belangrijke factor die meespeelt bij het bepalen van de hoogte van je hypotheek is je inkomen. Geldverstrekkers zullen kijken naar je bruto-inkomen en kunnen ook rekening houden met eventuele bonussen of andere inkomstenbronnen. Over het algemeen geldt dat hoe hoger je inkomen is, hoe meer hypotheek je kunt krijgen.

Daarnaast zullen geldverstrekkers ook kijken naar je maandelijkse uitgaven en eventuele schulden die je hebt. Ze willen er zeker van zijn dat je naast het betalen van de hypotheeklasten ook nog voldoende geld overhoudt voor andere kosten, zoals boodschappen, verzekeringen en vrijetijdsbesteding.

Om erachter te komen hoeveel hypotheek je kunt krijgen, kun je gebruik maken van online rekentools die een indicatie geven op basis van jouw financiële gegevens. Het is ook verstandig om advies in te winnen bij een financieel adviseur die samen met jou kan kijken naar jouw specifieke situatie en wensen.

Kortom, de hoogte van de hypotheek die je kunt krijgen hangt af van verschillende factoren zoals inkomen, uitgaven en schulden. Door goed geïnformeerd te zijn en advies in te winnen bij experts, kun je ervoor zorgen dat je een passende hypotheek afsluit die past bij jouw financiële situatie.

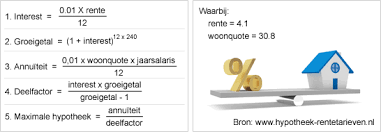

Een veelgestelde vraag bij het kopen van een huis is: “Wat is het maximale bedrag dat ik kan lenen voor een hypotheek?” Het maximale bedrag dat je kunt lenen voor een hypotheek wordt bepaald door verschillende factoren, zoals je inkomen, uitgaven, schulden en andere financiële verplichtingen. Banken en geldverstrekkers zullen deze gegevens analyseren om te bepalen hoeveel risico ze bereid zijn te nemen en hoeveel geld ze je kunnen lenen. Het is belangrijk om goed geïnformeerd te zijn over je financiële situatie en om advies in te winnen bij experts om ervoor te zorgen dat je een hypotheek afsluit die past bij jouw mogelijkheden en wensen.

Bij het beoordelen van je inkomen voor het berekenen van je maximale hypotheek, kijken geldverstrekkers naar verschillende aspecten. Ze zullen in de eerste plaats naar je bruto-inkomen kijken, inclusief eventuele bonussen of andere vaste inkomsten. Daarnaast wordt er rekening gehouden met de aard van je inkomen, zoals vast dienstverband, tijdelijk contract, zelfstandig ondernemerschap of pensioeninkomen. Ook kunnen geldverstrekkers vragen om bewijsstukken van je inkomen, zoals loonstrookjes of belastingaangiftes. Het is belangrijk om een duidelijk overzicht te hebben van al je inkomstenbronnen en om realistisch te zijn over wat je maandelijks kunt besteden aan hypotheeklasten.

Bij het bepalen van je maximale hypotheek spelen je maandelijkse uitgaven een essentiële rol. Geldverstrekkers kijken niet alleen naar je inkomen, maar ook naar hoeveel geld je maandelijks uitgeeft aan bijvoorbeeld huur, boodschappen, verzekeringen en andere vaste lasten. Deze uitgaven worden meegenomen in de berekening van je maximale hypotheekbedrag, omdat geldverstrekkers willen zorgen dat je naast de hypotheeklasten nog voldoende financiële ruimte hebt om comfortabel te kunnen leven en eventuele onvoorziene kosten op te vangen. Het is dus belangrijk om een goed overzicht te hebben van je maandelijkse uitgaven en hier rekening mee te houden bij het bepalen van de hoogte van je hypotheek.

Ja, het is mogelijk om een hypotheek te krijgen als je andere leningen of schulden hebt lopen. Geldverstrekkers zullen echter wel rekening houden met deze bestaande financiële verplichtingen bij het bepalen van de hoogte van de hypotheek die je kunt krijgen. Het hebben van andere leningen kan invloed hebben op je financiële draagkracht en dus ook op het bedrag dat je kunt lenen voor een hypotheek. Het is belangrijk om transparant te zijn over je financiële situatie en alle lopende leningen of schulden te vermelden bij het aanvragen van een hypotheek. Een financieel adviseur kan je helpen om inzicht te krijgen in hoe jouw bestaande schulden van invloed kunnen zijn op het verkrijgen van een hypotheek en wat de beste aanpak is in jouw specifieke situatie.

Ja, bij het bepalen van jouw maximale hypotheekbedrag wordt er zeker rekening gehouden met eventuele partnerinkomsten. Als je een partner hebt en jullie samen een huis willen kopen, zullen geldverstrekkers vaak ook het inkomen van je partner meenemen in de berekening van de hypotheek. Het gezamenlijke inkomen kan invloed hebben op hoeveel hypotheek jullie samen kunnen krijgen. Het is belangrijk om alle inkomsten en financiële verplichtingen van beide partners duidelijk te communiceren naar de geldverstrekker om een realistisch beeld te krijgen van jullie financiële situatie en de hoogte van de hypotheek die jullie kunnen krijgen.

Om je maximale hypotheek te laten berekenen, zijn er een aantal belangrijke documenten die je moet aanleveren. Allereerst is het essentieel om je identiteitsbewijs, zoals een paspoort of identiteitskaart, te overleggen. Daarnaast zullen geldverstrekkers vragen om bewijs van inkomen, zoals recente salarisstroken of jaaropgaven. Ook is het belangrijk om inzicht te geven in eventuele schulden die je hebt, zoals leningen of creditcardschulden. Verder kunnen banken vragen naar informatie over je maandelijkse uitgaven en eventuele andere financiële verplichtingen. Door deze documenten tijdig en volledig aan te leveren, kunnen geldverstrekkers een nauwkeurige berekening maken van jouw maximale hypotheekbedrag.

Ja, er zijn zeker mogelijkheden om je maximale hypotheek te verhogen door bijvoorbeeld extra aflossingen te doen op bestaande leningen. Wanneer je extra aflost op bestaande leningen, verlaag je je totale schuldenlast en verbeter je je financiële positie. Dit kan op zijn beurt leiden tot een gunstigere beoordeling door geldverstrekkers wanneer je een hypotheek aanvraagt. Door actief te werken aan het verlagen van je schulden en het verbeteren van je financiële situatie, vergroot je de kans om een hogere hypotheek te kunnen krijgen voor de aankoop van een huis. Het loont dus zeker de moeite om na te denken over het doen van extra aflossingen om zo je maximale hypotheekbedrag te verhogen.