De hypotheekrente met Nationale Hypotheek Garantie (NHG) – Een verstandige keuze voor huizenkopers

Bij het kopen van een huis komt veel kijken, en een van de belangrijkste aspecten is het regelen van een hypotheek. De hypotheekrente speelt hierbij een cruciale rol, omdat dit bepaalt hoeveel je maandelijks aan rente betaalt over je lening. Een interessante optie voor huizenkopers is het afsluiten van een hypotheek met Nationale Hypotheek Garantie (NHG). In dit artikel zullen we dieper ingaan op de voordelen en kenmerken van de hypotheekrente met NHG.

Wat is Nationale Hypotheek Garantie?

Nationale Hypotheek Garantie (NHG) is een vangnet voor huizenkopers bij financiële tegenslagen, zoals arbeidsongeschiktheid, werkloosheid of scheiding. Het biedt extra zekerheid aan geldverstrekkers, waardoor zij bereid zijn om hypotheken tegen gunstigere voorwaarden aan te bieden. Hierdoor kunnen huizenkopers profiteren van lagere hypotheekrentes in vergelijking met hypotheken zonder NHG.

Voordelen van de hypotheekrente met NHG

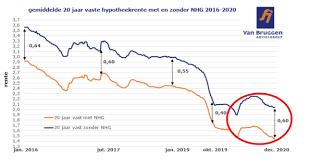

Een belangrijk voordeel van het afsluiten van een hypotheek met NHG is de lagere rente die hiermee gepaard gaat. Doordat geldverstrekkers minder risico lopen dankzij de garantie, zijn zij bereid om hypotheken tegen gunstigere tarieven aan te bieden. Dit kan resulteren in aanzienlijke besparingen gedurende de looptijd van de lening.

Een ander voordeel is dat je met NHG in aanmerking kunt komen voor een hogere hypotheek. Omdat geldverstrekkers meer zekerheid hebben, zijn zij vaak bereid om een hoger bedrag te lenen ten opzichte van je inkomen. Dit kan voordelig zijn als je een duurder huis wilt kopen of als je extra financiering nodig hebt voor bijvoorbeeld verbouwingen.

Bovendien biedt NHG bescherming tegen restschulden. Mocht je in de toekomst genoodzaakt zijn om je huis te verkopen en blijft er na verkoop een restschuld over, dan kan NHG deze schuld onder bepaalde voorwaarden kwijtschelden. Dit geeft huizenkopers gemoedsrust en voorkomt financiële problemen bij gedwongen verkoop.

Voor wie is NHG geschikt?

NHG is met name geschikt voor huizenkopers die een huis willen kopen met een maximale koopprijs van €325.000 (2021). Voor woningen waarin geïnvesteerd wordt in energiebesparende maatregelen, kan dit bedrag zelfs oplopen tot €344.500. Daarnaast dient het huis als hoofdverblijf te dienen en moet de hypotheek worden afgelost volgens annuïtaire of lineaire aflossingsvorm.

Conclusie

Het afsluiten van een hypotheek met Nationale Hypotheek Garantie biedt diverse voordelen voor huizenkopers. Naast lagere hypotheekrentes, biedt NHG ook bescherming tegen restschulden en de mogelijkheid om een hogere hypotheek te verkrijgen. Het is echter belangrijk om goed te kijken of je voldoet aan de voorwaarden van NHG voordat je besluit deze optie te kiezen. Een hypotheekadviseur kan je hierbij helpen en adviseren over de beste keuze voor jouw situatie.

Een van de grote voordelen van het afsluiten van een hypotheek met Nationale Hypotheek Garantie (NHG) is de lage rente die hiermee gepaard gaat. Dit zorgt voor meer financiële zekerheid voor huizenkopers.

Doordat NHG extra zekerheid biedt aan geldverstrekkers, zijn zij bereid om hypotheken aan te bieden tegen gunstigere rentetarieven. Dit betekent dat je maandelijkse lasten lager zullen zijn in vergelijking met hypotheken zonder NHG. Dit kan aanzienlijke besparingen opleveren gedurende de looptijd van je lening.

Lage rentetarieven hebben verschillende voordelen. Ten eerste betekent dit dat je minder geld hoeft uit te geven aan rente, waardoor er meer ruimte is voor andere uitgaven of om te sparen. Daarnaast geeft het je meer financiële stabiliteit, omdat je weet dat je maandelijkse lasten gedurende de looptijd van je hypotheek laag zullen blijven.

Bovendien kan een lage rente ervoor zorgen dat je meer kunt lenen. Met lagere maandelijkse lasten kun je mogelijk een hogere hypotheek krijgen, waardoor je meer mogelijkheden hebt bij het kopen van een huis of het financieren van verbouwingen.

Het hebben van lage rentetarieven bij een NHG-hypotheek biedt dus niet alleen directe kostenbesparingen, maar ook meer financiële flexibiliteit en gemoedsrust. Het is echter belangrijk om goed te kijken naar de voorwaarden en je persoonlijke financiële situatie voordat je een beslissing neemt. Een hypotheekadviseur kan je hierbij helpen om de beste keuze te maken die past bij jouw behoeften en doelen.

Een van de voordelen van het afsluiten van een hypotheek met Nationale Hypotheek Garantie (NHG) is dat je gebruik kunt maken van een rentevastperiode van maximaal 30 jaar. Dit biedt huizenkopers meer stabiliteit en voorspelbaarheid in hun financiën.

Het kiezen van een langere rentevastperiode kan gunstig zijn omdat je gedurende deze periode dezelfde rente betaalt, ongeacht eventuele schommelingen op de markt. Dit betekent dat je maandelijkse hypotheeklasten gedurende de gehele periode vastliggen, waardoor je beter kunt budgetteren en plannen voor de toekomst.

Deze stabiliteit en voorspelbaarheid kunnen vooral belangrijk zijn voor huizenkopers die graag zekerheid willen over hun financiële situatie op lange termijn. Het stelt hen in staat om hun uitgavenpatroon aan te passen aan de vaste maandelijkse lasten, zonder verrassingen of onverwachte kosten.

Bovendien kan een langere rentevastperiode ook gunstig zijn in tijden van economische onzekerheid. Als de rente op de markt stijgt, ben je beschermd tegen eventuele verhogingen gedurende de gekozen periode. Dit kan resulteren in aanzienlijke besparingen op lange termijn, omdat je niet wordt beïnvloed door fluctuaties in de rentetarieven.

Het is echter belangrijk om te benadrukken dat het kiezen van een langere rentevastperiode ook nadelen kan hebben. Als de rente op de markt daalt, profiteer je niet van eventuele lagere tarieven gedurende de gekozen periode. Daarnaast kan het oversluiten van je hypotheek tijdens een langere rentevastperiode complexer en kostbaarder zijn.

Al met al biedt het gebruik maken van een rentevastperiode van maximaal 30 jaar bij een hypotheek met NHG huizenkopers meer stabiliteit en voorspelbaarheid in hun financiën. Het stelt hen in staat om hun maandelijkse lasten beter te plannen en zich voor te bereiden op de toekomst. Het is echter belangrijk om goed af te wegen of deze optie past bij jouw persoonlijke financiële situatie en doelen op lange termijn.

Een groot voordeel van het kiezen voor een hypotheekrente met Nationale Hypotheek Garantie (NHG) is dat er geen extra premie nodig is voor de hypotheekverzekering. Normaal gesproken, wanneer je een hypotheek afsluit zonder NHG, kan het zijn dat je een premie moet betalen om jezelf te verzekeren tegen eventuele risico’s zoals arbeidsongeschiktheid of overlijden.

Met NHG heb je echter geen extra premie nodig voor de hypotheekverzekering. Dit komt doordat NHG zelf al fungeert als een vangnet bij financiële tegenslagen. Het biedt bescherming aan zowel de geldverstrekker als de huizenkoper, waardoor er minder behoefte is aan extra verzekeringen.

Dit kan aanzienlijke besparingen opleveren gedurende de looptijd van je hypotheek. Het scheelt niet alleen in maandelijkse kosten, maar ook in het totale bedrag dat je uiteindelijk betaalt voor je woning.

Bovendien biedt dit extra gemoedsrust. Je hoeft je geen zorgen te maken over het afsluiten van een aparte hypotheekverzekering en de bijbehorende kosten. Met NHG ben je al beschermd tegen financiële risico’s, wat zorgt voor meer stabiliteit en zekerheid in jouw woonsituatie.

Het is belangrijk om te vermelden dat hoewel er geen extra premie nodig is voor de hypotheekverzekering bij NHG, er wel sprake kan zijn van een eenmalige NHG-premie. Deze premie wordt betaald bij het afsluiten van de hypotheek en is een percentage van het hypotheekbedrag. Echter, deze eenmalige premie weegt vaak niet op tegen de besparingen die je kunt realiseren door de lagere hypotheekrente en het ontbreken van extra premies voor de hypotheekverzekering.

Kortom, kiezen voor een hypotheekrente met NHG biedt niet alleen voordelen zoals lagere rentetarieven en bescherming tegen restschulden, maar ook het gemak van geen extra premie nodig te hebben voor de hypotheekverzekering. Het is altijd verstandig om advies in te winnen bij een hypotheekadviseur om te kijken of een NHG-hypotheek geschikt is voor jouw persoonlijke situatie en wensen.

Een van de grote voordelen van het afsluiten van een hypotheek met Nationale Hypotheek Garantie (NHG) is dat het je de mogelijkheid biedt om de maandelijkse aflossing te verlagen. Dit kan worden bereikt door gebruik te maken van spaarhypotheken of door de rente en aflossing levenslang vast te zetten met behulp van de NHG-regeling.

Bij een spaarhypotheek bouw je gedurende de looptijd van de lening kapitaal op in een spaarverzekering. Dit kapitaal wordt aan het einde van de looptijd gebruikt om de hypotheek volledig af te lossen. Door gebruik te maken van NHG, kunnen geldverstrekkers gunstigere voorwaarden bieden, zoals lagere rentetarieven, waardoor je maandelijkse aflossing lager kan uitvallen. Dit kan vooral interessant zijn voor huizenkopers die graag stabiele en voorspelbare maandlasten willen hebben.

Daarnaast biedt NHG ook de mogelijkheid om de rente en aflossing levenslang vast te zetten. Hierbij wordt een vaste rente overeengekomen voor een langere periode, bijvoorbeeld 20 of 30 jaar. Dit betekent dat je gedurende deze periode dezelfde maandelijkse lasten hebt, zonder dat deze worden beïnvloed door eventuele rentestijgingen. Dit geeft financiële zekerheid en helpt bij het plannen van je budget op lange termijn.

Het verlagen van de maandelijkse aflossing kan aanzienlijke voordelen opleveren voor huizenkopers. Het geeft je meer financiële ruimte om andere kosten te dekken, zoals onderhoud van je huis, verzekeringen of andere uitgaven. Bovendien kan het helpen om een stabiele financiële situatie te behouden en onverwachte tegenslagen beter op te vangen.

Het is echter belangrijk om te benadrukken dat het gebruik van spaarhypotheken en het levenslang vastzetten van rente en aflossing met NHG-regeling specifieke voorwaarden en beperkingen met zich meebrengen. Het is raadzaam om advies in te winnen bij een hypotheekadviseur om te bepalen of deze opties geschikt zijn voor jouw persoonlijke situatie.

Kortom, door gebruik te maken van spaarhypotheken of door de rente en aflossing levenslang vast te zetten met de NHG-regeling, kun je profiteren van lagere maandelijkse aflossingen. Dit kan financiële flexibiliteit bieden en helpen bij het plannen van je budget op lange termijn. Neem contact op met een hypotheekadviseur om meer informatie te krijgen over hoe je deze voordelen kunt benutten bij het afsluiten van een hypotheek met NHG.

Een groot voordeel van het kiezen voor een hypotheekrente met Nationale Hypotheek Garantie (NHG) is dat je in aanmerking komt voor een hogere hypotheek. Dit komt doordat de bank er zeker van is dat zij hun geld terugkrijgen, zelfs als er iets misgaat met de lening of als betalingen niet op tijd worden gemaakt.

Dankzij de NHG biedt de bank extra zekerheid, waardoor zij bereid zijn om een hoger bedrag te lenen ten opzichte van je inkomen. Dit kan voordelig zijn als je bijvoorbeeld een duurder huis wilt kopen of extra financiering nodig hebt voor verbouwingen.

De garantie van NHG beschermt namelijk niet alleen jou als huizenkoper, maar ook de geldverstrekker. Mocht er onverhoopt iets gebeuren waardoor je niet meer aan je betalingsverplichtingen kunt voldoen, dan staat NHG garant voor het terugbetalen van een eventuele restschuld. Dit geeft de bank het vertrouwen om je een hogere hypotheek te verstrekken, aangezien zij er zeker van zijn dat zij hun geld zullen ontvangen.

Het verkrijgen van een hogere hypotheek kan erg gunstig zijn bij het realiseren van jouw woondromen. Of het nu gaat om het kopen van een ruimer huis voor jouw gezin of het financieren van belangrijke verbeteringen aan jouw nieuwe woning, de mogelijkheid om meer te lenen dankzij NHG kan net dat extra duwtje in de rug geven.

Het is belangrijk om te vermelden dat het verkrijgen van een hogere hypotheek met NHG afhankelijk is van meerdere factoren, zoals je inkomen en de waarde van de woning. Het is daarom altijd verstandig om advies in te winnen bij een hypotheekadviseur, zodat je een goed beeld krijgt van wat er mogelijk is in jouw specifieke situatie.

Al met al biedt de hypotheekrente met NHG het voordeel van een hogere hypotheek, waardoor je meer financiële ruimte hebt om jouw woondromen waar te maken. Het geeft zowel jou als huizenkoper als de geldverstrekker extra zekerheid en gemoedsrust.

Een groot voordeel van het hebben van een hypotheekrente met Nationale Hypotheek Garantie (NHG) is dat je geen boete hoeft te betalen als je jouw woning verkoopt voordat de looptijd is afgelopen en je hebt afgelost met behulp van de NHG-hypotheekregeling.

Het kan voorkomen dat je om verschillende redenen gedwongen wordt om jouw woning vroegtijdig te verkopen, zoals bijvoorbeeld door veranderingen in persoonlijke omstandigheden of werk. In dergelijke situaties kan het hebben van een NHG-hypotheekregeling een geruststellende gedachte zijn.

Normaal gesproken brengen geldverstrekkers een boete in rekening als je jouw hypotheek vóór de afgesproken looptijd volledig aflost. Dit wordt ook wel een vervroegde aflossingsboete genoemd. Het bedrag van deze boete kan aanzienlijk zijn en kan een financiële last vormen voor huizenbezitters die gedwongen zijn om hun huis te verkopen.

Met een hypotheekrente met NHG hoef je echter geen boete te betalen als je jouw woning verkoopt voordat de looptijd is afgelopen en je hebt afgelost via de NHG-hypotheekregeling. Dit biedt financiële flexibiliteit en gemoedsrust voor huizenbezitters, omdat ze zich geen zorgen hoeven te maken over extra kosten bij verkoop.

Het niet hoeven betalen van een boete bij vervroegde aflossing kan vooral gunstig zijn als je van plan bent om in de toekomst mogelijk te verhuizen of als je verwacht dat er veranderingen kunnen optreden in jouw persoonlijke situatie. Het geeft je de vrijheid om jouw woning te verkopen zonder financiële beperkingen.

Kortom, een hypotheekrente met NHG biedt het voordeel dat je geen boete hoeft te betalen als je jouw woning verkoopt voordat de looptijd is afgelopen en je hebt afgelost via de NHG-hypotheekregeling. Dit zorgt voor financiële flexibiliteit en gemoedsrust voor huizenbezitters, waardoor ze zich kunnen concentreren op het vinden van een nieuwe woning of het omgaan met veranderingen in hun leven.

Profiteer van fiscale voordelen met hypotheekrente NHG

Een van de voordelen van het afsluiten van een hypotheek met Nationale Hypotheek Garantie (NHG) is dat u kunt profiteren van fiscale voordelen. Door gebruik te maken van belastingaftrek bij het afbetalen van uw hypotheekschuld met behulp van een NHG-lening, kunt u uw maandelijkse lasten verlagen en tegelijkertijd uw financiële situatie verbeteren.

Belastingaftrek is een belangrijk voordeel voor huizenbezitters in België. Met de hypotheekrente NHG kunt u de betaalde rente aftrekken van uw belastbaar inkomen, waardoor u minder belasting hoeft te betalen. Dit kan resulteren in aanzienlijke besparingen op jaarbasis.

Het gebruikmaken van belastingaftrek kan helpen om uw maandelijkse hypotheeklasten te verlagen. Doordat u minder belasting hoeft te betalen, heeft u meer financiële ruimte om aan andere uitgaven te besteden of om te sparen. Dit kan vooral gunstig zijn in de eerste jaren van uw hypotheek, wanneer de rentelasten doorgaans hoger zijn.

Bovendien biedt het gebruikmaken van belastingaftrek ook de mogelijkheid om sneller af te lossen op uw hypotheekschuld. Door het lagere bedrag aan belastbaar inkomen kunt u meer geld besteden aan extra aflossingen, wat resulteert in een kortere looptijd en minder totale kosten over de gehele looptijd van de lening.

Het is echter belangrijk om te vermelden dat de fiscale voordelen kunnen variëren afhankelijk van uw persoonlijke situatie en de geldende wetgeving. Het is raadzaam om advies in te winnen bij een belastingadviseur of hypotheekadviseur om te begrijpen hoe u optimaal kunt profiteren van belastingaftrek bij het afbetalen van uw hypotheekschuld met behulp van een NHG-lening.

Kortom, het gebruikmaken van belastingaftrek bij het afbetalen van uw hypotheekschuld met behulp van een NHG-lening biedt aantrekkelijke fiscale voordelen. Het kan helpen om uw maandelijkse lasten te verlagen, sneller af te lossen op uw schuld en uiteindelijk kosten te besparen. Neem contact op met een professional om te ontdekken hoe u kunt profiteren van deze voordelen en welke opties het beste bij uw situatie passen.

Bescherming en gemoedsrust met hypotheekrente NHG: Stichting Waarborgfonds Eigen Woning (WEW) staat voor u klaar

Bij het afsluiten van een hypotheek is het belangrijk om niet alleen te kijken naar de rente, maar ook naar de bescherming en ondersteuning die u kunt krijgen bij eventuele problemen met uw lening of betaling. Een groot voordeel van het kiezen voor hypotheekrente met Nationale Hypotheek Garantie (NHG) is dat u beschermd wordt door consumentenzorgorganisaties, zoals Stichting Waarborgfonds Eigen Woning (WEW).

Stichting WEW is verantwoordelijk voor het beheer van NHG en heeft als doel om huizenbezitters te beschermen tegen financiële risico’s. Mocht u in de toekomst te maken krijgen met betalingsproblemen, bijvoorbeeld door arbeidsongeschiktheid, werkloosheid of scheiding, dan staat WEW voor u klaar om u te ondersteunen.

Een belangrijk aspect van deze bescherming is dat WEW kan bijspringen als er sprake is van een gedwongen verkoop van uw woning en er na verkoop een restschuld overblijft. In sommige gevallen kan WEW deze restschuld onder bepaalde voorwaarden kwijtschelden, waardoor u niet met een grote financiële last blijft zitten.

Daarnaast biedt Stichting WEW ook hulp en begeleiding bij betalingsproblemen. Als u tijdelijk niet aan uw hypotheekverplichtingen kunt voldoen, kunt u contact opnemen met WEW om samen naar een passende oplossing te zoeken. Dit kan bijvoorbeeld betekenen dat er tijdelijk een betalingsregeling wordt getroffen of dat er gekeken wordt naar andere mogelijkheden om u te ondersteunen.

Het feit dat u beschermd wordt door consumentenzorgorganisaties zoals Stichting WEW geeft u als huizenkoper gemoedsrust en zekerheid. U weet dat er een vangnet is voor het geval u in de toekomst met financiële uitdagingen te maken krijgt. Dit kan helpen om stress en zorgen te verminderen en u de mogelijkheid te geven om met vertrouwen uw huis te kopen en uw hypotheek af te sluiten.

Kortom, hypotheekrente met NHG biedt niet alleen voordelen zoals lagere rentetarieven, maar ook bescherming en ondersteuning bij eventuele problemen met uw lening of betaling. Stichting Waarborgfonds Eigen Woning (WEW) staat voor u klaar om u te helpen en ervoor te zorgen dat u met vertrouwen kunt genieten van uw nieuwe woning.

De NHG hypotheekrente is vaak hoger dan de marktrente – Een belangrijk aandachtspunt voor huizenkopers

Bij het afsluiten van een hypotheek met Nationale Hypotheek Garantie (NHG) zijn er vele voordelen te behalen, zoals lagere rentetarieven en extra zekerheid. Echter, één belangrijk nadeel van de NHG hypotheekrente is dat deze vaak hoger is dan de marktrente. In dit artikel zullen we dit aspect nader toelichten.

Hoewel NHG hypotheken over het algemeen gunstige voorwaarden bieden, zoals bescherming tegen restschulden en de mogelijkheid tot het verkrijgen van een hogere hypotheek, kan de rente die hiermee gepaard gaat hoger zijn dan bij reguliere hypotheken zonder NHG.

Dit komt doordat geldverstrekkers bij NHG hypotheken een extra premie betalen om gebruik te kunnen maken van de garantie. Deze premie wordt doorberekend in de vorm van een hogere rente voor de huizenkoper. Hierdoor kan het voorkomen dat je uiteindelijk meer betaalt aan rente gedurende de looptijd van je lening in vergelijking met hypotheken zonder NHG.

Het is belangrijk om dit aspect in overweging te nemen bij het afsluiten van een hypotheek met NHG. Hoewel de voordelen zoals extra zekerheid en bescherming tegen restschulden aantrekkelijk zijn, moet je ook rekening houden met de mogelijke hogere kosten op lange termijn als gevolg van een hogere rente.

Het is verstandig om verschillende hypotheekaanbieders te vergelijken en goed te kijken naar de rentetarieven die zij hanteren voor NHG hypotheken. Op deze manier kun je een weloverwogen beslissing nemen en de beste optie kiezen die past bij jouw financiële situatie en behoeften.

Conclusie

Hoewel het afsluiten van een hypotheek met Nationale Hypotheek Garantie vele voordelen biedt, zoals extra zekerheid en bescherming tegen restschulden, is het belangrijk om te beseffen dat de NHG hypotheekrente vaak hoger is dan de marktrente. Het is daarom essentieel om goed te vergelijken en de kosten op lange termijn in overweging te nemen voordat je besluit een hypotheek met NHG af te sluiten. Een hypotheekadviseur kan je helpen bij het maken van de juiste keuze die past bij jouw persoonlijke situatie.

Een belangrijk aspect om rekening mee te houden bij het afsluiten van een hypotheek met Nationale Hypotheek Garantie (NHG) is de verplichte taxatie van het huis. Hoewel NHG vele voordelen biedt, kan deze verplichting als een nadeel worden beschouwd.

Bij het aanvragen van een NHG-hypotheek moet je een onafhankelijke taxateur inschakelen om de waarde van het huis te bepalen. Deze taxatie is nodig om de geldverstrekker en NHG inzicht te geven in de waarde van het onderpand. Het doel hiervan is om ervoor te zorgen dat de hypotheeklening in overeenstemming is met de werkelijke waarde van het huis.

Het laten uitvoeren van een taxatie brengt kosten met zich mee. Deze kosten variëren, afhankelijk van verschillende factoren zoals de locatie en grootte van het huis. Het kan dus extra financiële lasten met zich meebrengen, vooral voor huizenkopers die al te maken hebben met andere aankoopgerelateerde kosten.

Daarnaast kan het vinden en plannen van een geschikte taxateur soms tijdrovend zijn. Vooral in drukke periodes kan er sprake zijn van lange wachttijden voordat een taxateur beschikbaar is. Dit kan vertraging veroorzaken bij het afronden van het hypotheekproces en mogelijk invloed hebben op de timing van je woningaankoop.

Hoewel de verplichte taxatie voor NHG-hypotheken als een nadeel kan worden beschouwd, heeft het ook zijn voordelen. Het zorgt ervoor dat de waarde van het huis objectief wordt bepaald en biedt bescherming voor zowel de geldverstrekker als de huizenkoper. Bovendien kan een taxatie helpen om onrealistische verwachtingen over de waarde van het huis te voorkomen.

Het is belangrijk om bij het afsluiten van een NHG-hypotheek rekening te houden met de kosten en mogelijke vertragingen die gepaard gaan met de verplichte taxatie. Het is raadzaam om voorafgaand aan het proces informatie in te winnen bij een hypotheekadviseur, zodat je goed geïnformeerd bent en weet wat je kunt verwachten.

Al met al biedt NHG nog steeds vele voordelen, maar het is essentieel om alle aspecten in overweging te nemen voordat je een beslissing neemt. Een goede voorbereiding en advies kunnen je helpen om weloverwogen keuzes te maken bij het afsluiten van een hypotheek met NHG.

Er zijn extra kosten verbonden aan het afsluiten van een NHG-hypotheek

Hoewel een hypotheek met Nationale Hypotheek Garantie (NHG) veel voordelen biedt, is het belangrijk om ook de mogelijke nadelen te overwegen. Een van de nadelen is dat er extra kosten verbonden zijn aan het afsluiten van een NHG-hypotheek.

Bij het afsluiten van een hypotheek met NHG moet je rekening houden met de NHG-kosten. Deze kosten bedragen een percentage van de totale hypotheeksom en worden in rekening gebracht bij het passeren van de hypotheekakte. Het exacte percentage kan variëren en wordt jaarlijks vastgesteld. Deze kosten kunnen aanzienlijk zijn en moeten worden meegenomen in je financiële planning.

Daarnaast kunnen er ook bijkomende kosten zijn, zoals advies- en bemiddelingskosten. Het inschakelen van een hypotheekadviseur kan waardevol zijn om je te begeleiden bij het proces, maar deze service brengt vaak extra kosten met zich mee. Het is belangrijk om deze kosten in overweging te nemen bij het bepalen of een NHG-hypotheek voor jou de juiste keuze is.

Het is ook goed om te weten dat NHG niet op alle hypotheken mogelijk is. Er kunnen bepaalde voorwaarden en restricties gelden, zoals maximale koopprijzen of specifieke eisen met betrekking tot de woning. Het is daarom essentieel om goed geïnformeerd te zijn over deze voorwaarden voordat je besluit een NHG-hypotheek af te sluiten.

Conclusie

Hoewel een hypotheek met Nationale Hypotheek Garantie veel voordelen biedt, is het belangrijk om rekening te houden met de extra kosten die ermee gepaard gaan. NHG-kosten en eventuele bijkomende kosten kunnen invloed hebben op je financiële planning. Het is daarom verstandig om de voor- en nadelen zorgvuldig af te wegen en advies in te winnen bij een hypotheekadviseur voordat je een definitieve beslissing neemt.

Een belangrijk aspect om rekening mee te houden bij het overwegen van een hypotheek met Nationale Hypotheek Garantie (NHG) zijn de inkomens- en woonvoorwaarden waar je aan moet voldoen. Hoewel NHG vele voordelen biedt, is het belangrijk om te weten dat niet iedereen automatisch in aanmerking komt voor deze hypotheekvorm.

Om in aanmerking te komen voor een NHG-hypotheek moet je voldoen aan bepaalde inkomens- en woonvoorwaarden. Zo is er een maximumgrens gesteld aan het bruto jaarinkomen dat je mag verdienen om in aanmerking te komen voor NHG. Deze grens kan per jaar verschillen en wordt vastgesteld door de NHG. Het doel hiervan is om ervoor te zorgen dat NHG beschikbaar blijft voor mensen met een gemiddeld inkomen.

Daarnaast zijn er ook woonvoorwaarden waaraan je moet voldoen. Bijvoorbeeld, de woning waarvoor je een hypotheek met NHG wilt afsluiten, moet dienen als hoofdverblijf. Dit betekent dat je er zelf moet gaan wonen en het niet mag gebruiken als tweede woning of als investeringsobject.

Hoewel deze inkomens- en woonvoorwaarden bedoeld zijn om ervoor te zorgen dat NHG beschikbaar blijft voor mensen met een gemiddeld inkomen en die hun huis als hoofdverblijf zullen gebruiken, kan dit betekenen dat sommige huizenkopers niet in aanmerking komen voor een hypotheek met NHG.

Het is daarom belangrijk om goed te kijken naar je eigen financiële situatie en de voorwaarden van NHG voordat je besluit om deze hypotheekvorm te kiezen. Een hypotheekadviseur kan je helpen bij het beoordelen van je situatie en adviseren over de beste keuze voor jouw specifieke omstandigheden.

Het is essentieel om volledig op de hoogte te zijn van zowel de voordelen als de mogelijke nadelen van een NHG-hypotheek, zodat je een weloverwogen beslissing kunt nemen die past bij jouw financiële doelen en mogelijkheden.

Een belangrijk aspect om in gedachten te houden bij het afsluiten van een hypotheek met Nationale Hypotheek Garantie (NHG) is dat het niet tijdig terugbetalen van de lening kan leiden tot extra kosten of zelfs een renteverhoging. Hoewel NHG veel voordelen biedt, is het essentieel om bewust te zijn van deze mogelijke consequentie.

Wanneer je een hypotheek met NHG afsluit, ga je een financiële verplichting aan om de lening binnen de afgesproken termijnen terug te betalen. Als je niet in staat bent om aan deze verplichting te voldoen en de betalingen niet op tijd kunt doen, kan dit resulteren in extra kosten en financiële gevolgen.

In geval van betalingsachterstanden kunnen geldverstrekkers maatregelen nemen om hun belangen te beschermen. Dit kan onder meer inhouden dat er boetes of administratieve kosten worden opgelegd voor elke gemiste betaling. Bovendien behouden geldverstrekkers zich het recht voor om de rente op de lening te verhogen als gevolg van wanbetaling.

Het is daarom van groot belang dat huizenkopers die een hypotheek met NHG overwegen, realistisch kijken naar hun financiële situatie en ervoor zorgen dat ze in staat zijn om aan hun betalingsverplichtingen te voldoen. Het is raadzaam om een gedegen budgetplan op te stellen en rekening te houden met eventuele onvoorziene uitgaven of veranderingen in de persoonlijke financiën.

Het is ook verstandig om, indien nodig, professioneel advies in te winnen bij een hypotheekadviseur of financieel planner. Zij kunnen je helpen bij het beoordelen van je financiële situatie en het maken van weloverwogen beslissingen met betrekking tot je hypotheek.

Kortom, hoewel een hypotheek met NHG vele voordelen biedt, is het van groot belang om bewust te zijn van de mogelijke consequenties als je niet in staat bent om de lening op tijd terug te betalen. Door verantwoordelijkheid te nemen voor je financiële situatie en realistische betalingsverplichtingen aan te gaan, kun je deze mogelijke nadelen minimaliseren en genieten van de voordelen die NHG biedt.

Een belangrijk aspect om in gedachten te houden bij het afsluiten van een hypotheek met Nationale Hypotheek Garantie (NHG) is dat de hoogte van je maandelijkse betaling kan worden beïnvloed als de waarde van je huis daalt. Hoewel NHG veel voordelen biedt, is dit een potentieel nadeel waar huizenkopers rekening mee moeten houden.

Wanneer je een hypotheek met NHG afsluit, wordt de waarde van je huis getaxeerd op het moment van aankoop. Deze waarde vormt de basis voor het bepalen van het maximale leenbedrag en de hoogte van je maandelijkse betalingen. Echter, als de waarde van je huis in de loop der tijd daalt, kan dit gevolgen hebben voor je hypotheekrente en maandelijkse betalingen.

Als de waarde van je huis onder het bedrag van je lening zakt, kan dit resulteren in een hogere Loan-to-Value (LTV) ratio. Dit betekent dat het risico voor geldverstrekkers toeneemt, aangezien zij mogelijk meer lenen dan het huis waard is. Om dit risico te compenseren, kunnen geldverstrekkers ervoor kiezen om de rente op je NHG-hypotheek te verhogen. Dit kan resulteren in een stijging van je maandelijkse betalingen.

Het is belangrijk om te begrijpen dat deze situatie zich voordoet bij dalende huizenprijzen en niet bij stijgende prijzen. Als de waarde van je huis juist stijgt, heeft dit geen invloed op je hypotheekrente of maandelijkse betalingen met NHG.

Om dit nadeel te minimaliseren, is het verstandig om bij het afsluiten van een hypotheek met NHG rekening te houden met de stabiliteit en ontwikkeling van de huizenmarkt. Het is ook raadzaam om voldoende eigen vermogen in te brengen bij de aankoop van je huis, zodat je een buffer hebt in geval van waardedaling.

Het is belangrijk om dit mogelijke nadeel af te wegen tegen de vele voordelen die NHG biedt, zoals lagere rentetarieven, bescherming tegen restschulden en mogelijkheden voor een hogere hypotheek. Een goed adviesgesprek met een hypotheekadviseur kan je helpen om de juiste keuze te maken en rekening te houden met alle aspecten van een NHG-hypotheek.